MENU

PICKUP

PICKUP

おんすけと学ぶ税務情報

子どもと話したいお金と税金のはなし[第2回]:人生いろいろ控除もいろいろ

大人になるために避けてとおれない、けれど難しいお金や税金のこと。本コラムでは、経営者や経理担当者のみなさんが子どもとお話をするきっかけになるように、身近な事例を取り上げて解説します。 第2回では、直近の税制改正の内容も踏まえて、ライフイベントと税金の関係について考えてみましょう。人生は選択の連続といいますが、所得税という税金が個人を対象にしている以上、ライフイベントと税金は切っても切り離せない関係にあるのです。 個人を対象にした税金:所得税 所得税は,個人が暦年(1年間)に得た所得を10種類に区分して税金を課すしくみとなっています。所得を区分する理由は、所得の性質によって「税を担う力(担税力といいます)」が異なるためです。たとえば、資産から生じた所得は担税力が高く、勤労から生じた所得は担税力が低いと考えられています。 (参考)クリエイターと税金[第1回]:人も税も中身が肝心?クリエイターが独立前に稼ぐ「お金の性質の違い」について解説 所得税は個人に対して課されますが、家族の構成や本人の状況などは個人によりさまざま...

![子どもと話したいお金と税金のはなし[第2回]:人生いろいろ控除もいろいろ](https://sorimachi.co.jp/wp-content/uploads/media-245.jpg)

IT・ガジェット情報

TwitterからXへのリブランディングにより、何が変わったのか?

2022年、テクノロジー界の巨人であり、スペースX、テスラのCEOとして知られるイーロン・マスク氏がTwitterを買収しました。この買収は、多くの人々にとって驚きであり、SNS業界においても大きな話題となりました。彼は買収後の2023年7月24日、Twitterの名称を「X」に変更。これによりさらに多くの変化が生じています。 この名称変更は単なる表面的なものではありません。それはTwitterというブランドが持っていたアイデンティティ、文化を捨て去ることで、そこにいるユーザーにも大きな影響をもたらしました。新しい名前「X」は、イーロン・マスク氏が目指す未来に対する新しいビジョンを象徴しています。このビジョンには、マネタイズ戦略の変更、ユーザーエクスペリエンスの向上、そしてプラットフォーム全体の機能拡張が含まれています。 この買収とリブランディングによって、Twitterはただのソーシャルメディアから、より大きな野望を持つ「X」という新たな存在へと生まれ変わろうとしています。この変化が、今後数年でどのように展開していくのか、多くの人々が注目しています。 ...

税務ニュース

電子インボイスは義務化される?電子インボイスと消費税インボイス制度の関係と今後の課題について解説。

2023年10月からスタートする消費税インボイス制度への移行が迫る中、電子インボイス(デジタルインボイス)への関心が高まっています。 本コラムでは、事業者のバックオフィス業務の効率化や生産性の向上を図る観点から普及が進められている電子インボイスのしくみや今後の課題について、やさしく解説します。 電子インボイス導入のきっかけ 電子インボイス導入のきっかけはコロナ禍といわれています。 新型コロナウイルス(COVID-19)の感染拡大により、リモートワーク環境での請求業務への対応が課題になりました。これを契機にデジタル化(Digitalization)の必要性が認識され、官民連携のもと電子インボイス導入に向けての取組みがはじまりました。 2020年7月、会計・業務システムベンダーなどの民間が中心となり電子インボイス推進協議会(EIPA:E-Invoice Promotion Association、現「デジタルインボイス推進協議会」)が設立されました。2021年9月のデジタル庁の発足を経て、標準化された電子インボイスの普及を図るフェーズに至っています。現在は...

税務ニュース

バスに乗ってもインボイスは必要?通勤手当・日当などの交通費にまつわるインボイス制度の特例を解説。

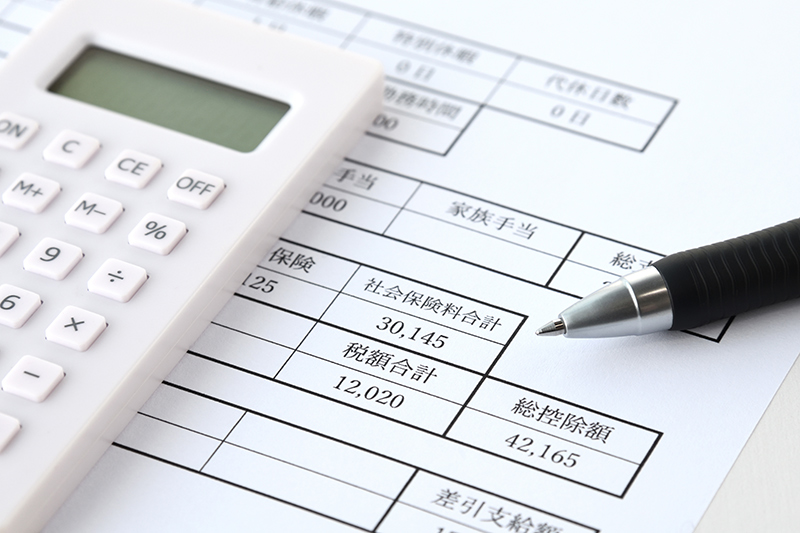

インボイス制度がスタートすると、バスや電車などの交通機関を利用した場合でも、その都度インボイスの交付を受ける必要があるのでしょうか?また、会社が従業員に対して通勤手当や日当などを支給した場合、従業員はインボイス事業者ではないため、会社はインボイスの交付を受けることはできません。このような場合にはどうしたらよいのでしょうか? 本コラムでは、通勤手当・日当などの交通費にまつわるインボイス制度の特例について、やさしく解説します。 消費税の計算の仕組みのキホン まず、消費税の計算の仕組みについて、簡単におさらいしましょう。 消費税の仕入税額控除 消費税の納税義務がある課税事業者の場合、消費税の納税額は、売上に含まれる預かった消費税から、仕入や経費に含まれる支払った消費税を差し引いて計算します。この仕組みを「仕入税額控除」といいます。 仕入税額控除が認められる要件 この「仕入税額控除」が認められるためには、法律で定められたルールがあります。消費税法では、帳簿および請求書(インボイス)の両方の保存が要件とされています。つまり、インボイスを受領する側は、イン...

2件 1~2件を表示

-

2025.07.09 税務ニュース

事前確定届出給与の判断と定めの通りに支給されたかの判断は別物

事前確定届出給与の意義と要件 法人がその役員に支給する賞与は、原則として経費として認められませんが、例外として、事前確定届出給与に該当する賞与は経費として認められます。 事前確定届出給与は、予め支給時期と支給金額を株主総会などで確定させて、その旨を税務署に事前に届け出た賞与のうち、その確定させた通りに支給したものを意味します。このため、税務調査では届け出た支給時期に、届け出た支給金額の通りに支給されたかチェックされることが通例です。 定めの通りの支給の判断と職務執行期間 これらが正しいかどうかの判断ですが、原則として今回の定時株主総会から次回の定時株主総会の前日までの「職務執行期間」全体で判断されることになっています。このため、職務執行期間の中で、一回でも届出の通りの支給がなされていなければ、原則として事前確定届出給与は認められません。 具体例を申しますと、3月決算法人が、5月の定時株主総会で7月25日と12月25日にそれぞれ100万円の賞与を支給するとして事前確定届出給与の届出をしているとします。その上で、7月25日は届出の通りに100万支給したものの、資金繰りの都合で12...

-

2025.02.28 税務ニュース

事前確定届出給与の節税リスク

事前確定届出給与とは 通常、役員に対する賞与は経費になりませんが、それが事前確定届出給与に該当すれば、適正額の範囲内において、特例として経費として認められます。事前確定届出給与は役員に対する賞与のうち、支給時期・支給金額を事前に確定させた上で、これらの事項を所定の期日までに税務署に届け出て、その定めの通りに支給するものをいいます。 事前確定届出給与については、届け出た支給時期に、届け出た支給金額をそのまま支給する必要があります。このため、ケアレスミスに非常に厳しい制度です。2800万支給すると届け出たにもかかわらず、2500万支給してしまった事例について、この全額が経費として認められなかった事例もあります。 役員ごとの判断 その一方で、届け出た通りに支給されたかどうか、その判断は役員ごとに見ることになっています。例えば、役員がAとBの2人いる場合、Aについては届け出た通りに支給したものの、Bについては賞与を支給しなかった場合、Bは支給していないので経費になる金額は0になりますが、Aに支給した役員賞与は事前確定届出給与として認められます。この点を踏まえ、使い方によっては大きな法人...

トップ

トップ