MENU

PICKUP

PICKUP

おんすけと学ぶ税務情報

子どもと話したいお金と税金のはなし[第2回]:人生いろいろ控除もいろいろ

大人になるために避けてとおれない、けれど難しいお金や税金のこと。本コラムでは、経営者や経理担当者のみなさんが子どもとお話をするきっかけになるように、身近な事例を取り上げて解説します。 第2回では、直近の税制改正の内容も踏まえて、ライフイベントと税金の関係について考えてみましょう。人生は選択の連続といいますが、所得税という税金が個人を対象にしている以上、ライフイベントと税金は切っても切り離せない関係にあるのです。 個人を対象にした税金:所得税 所得税は,個人が暦年(1年間)に得た所得を10種類に区分して税金を課すしくみとなっています。所得を区分する理由は、所得の性質によって「税を担う力(担税力といいます)」が異なるためです。たとえば、資産から生じた所得は担税力が高く、勤労から生じた所得は担税力が低いと考えられています。 (参考)クリエイターと税金[第1回]:人も税も中身が肝心?クリエイターが独立前に稼ぐ「お金の性質の違い」について解説 所得税は個人に対して課されますが、家族の構成や本人の状況などは個人によりさまざま...

![子どもと話したいお金と税金のはなし[第2回]:人生いろいろ控除もいろいろ](https://sorimachi.co.jp/wp-content/uploads/media-245.jpg)

IT・ガジェット情報

TwitterからXへのリブランディングにより、何が変わったのか?

2022年、テクノロジー界の巨人であり、スペースX、テスラのCEOとして知られるイーロン・マスク氏がTwitterを買収しました。この買収は、多くの人々にとって驚きであり、SNS業界においても大きな話題となりました。彼は買収後の2023年7月24日、Twitterの名称を「X」に変更。これによりさらに多くの変化が生じています。 この名称変更は単なる表面的なものではありません。それはTwitterというブランドが持っていたアイデンティティ、文化を捨て去ることで、そこにいるユーザーにも大きな影響をもたらしました。新しい名前「X」は、イーロン・マスク氏が目指す未来に対する新しいビジョンを象徴しています。このビジョンには、マネタイズ戦略の変更、ユーザーエクスペリエンスの向上、そしてプラットフォーム全体の機能拡張が含まれています。 この買収とリブランディングによって、Twitterはただのソーシャルメディアから、より大きな野望を持つ「X」という新たな存在へと生まれ変わろうとしています。この変化が、今後数年でどのように展開していくのか、多くの人々が注目しています。 ...

税務ニュース

電子インボイスは義務化される?電子インボイスと消費税インボイス制度の関係と今後の課題について解説。

2023年10月からスタートする消費税インボイス制度への移行が迫る中、電子インボイス(デジタルインボイス)への関心が高まっています。 本コラムでは、事業者のバックオフィス業務の効率化や生産性の向上を図る観点から普及が進められている電子インボイスのしくみや今後の課題について、やさしく解説します。 電子インボイス導入のきっかけ 電子インボイス導入のきっかけはコロナ禍といわれています。 新型コロナウイルス(COVID-19)の感染拡大により、リモートワーク環境での請求業務への対応が課題になりました。これを契機にデジタル化(Digitalization)の必要性が認識され、官民連携のもと電子インボイス導入に向けての取組みがはじまりました。 2020年7月、会計・業務システムベンダーなどの民間が中心となり電子インボイス推進協議会(EIPA:E-Invoice Promotion Association、現「デジタルインボイス推進協議会」)が設立されました。2021年9月のデジタル庁の発足を経て、標準化された電子インボイスの普及を図るフェーズに至っています。現在は...

税務ニュース

バスに乗ってもインボイスは必要?通勤手当・日当などの交通費にまつわるインボイス制度の特例を解説。

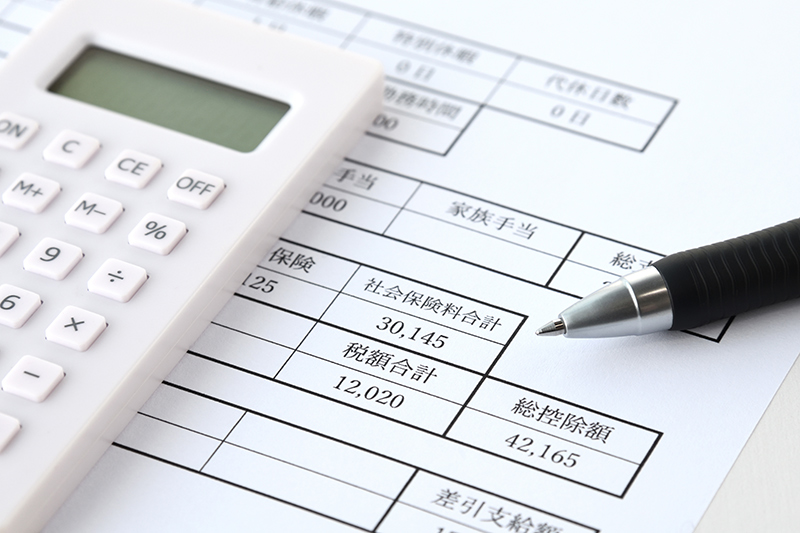

インボイス制度がスタートすると、バスや電車などの交通機関を利用した場合でも、その都度インボイスの交付を受ける必要があるのでしょうか?また、会社が従業員に対して通勤手当や日当などを支給した場合、従業員はインボイス事業者ではないため、会社はインボイスの交付を受けることはできません。このような場合にはどうしたらよいのでしょうか? 本コラムでは、通勤手当・日当などの交通費にまつわるインボイス制度の特例について、やさしく解説します。 消費税の計算の仕組みのキホン まず、消費税の計算の仕組みについて、簡単におさらいしましょう。 消費税の仕入税額控除 消費税の納税義務がある課税事業者の場合、消費税の納税額は、売上に含まれる預かった消費税から、仕入や経費に含まれる支払った消費税を差し引いて計算します。この仕組みを「仕入税額控除」といいます。 仕入税額控除が認められる要件 この「仕入税額控除」が認められるためには、法律で定められたルールがあります。消費税法では、帳簿および請求書(インボイス)の両方の保存が要件とされています。つまり、インボイスを受領する側は、イン...

9件 1~9件を表示

-

2024.09.02 農家おすすめ情報

知っておくべき!相続土地国庫帰属制度による農地について

はじめに 農地を相続したものの、「遠方に住んでいて利用する予定がない」「周りに迷惑がかからないようにきちんと管理するのは経済的な負担が大きい」。そのような理由で相続した農地を手放したいとき、その農地を国に引き渡すことができる「相続土地国庫帰属制度」という制度があるのはご存知だろうか。 2023年4月27日施行から1年経過、巷で話題になっているのでその内容について解説する。農地を相続したにもかかわらず耕作をしない等の問題を抱えている方はぜひ本稿を読んで参考にしていただきたい。記事の記載にあたり内閣府及び法務省の公表資料をもとにわかりやすく説明している部分は、著者の個人的な見解も含むことをあらかじめお断りしておく。 相続土地国庫帰属制度の背景 これまでは、相続財産に不要な農地があってもその農地だけを放棄することができず、不要な農地を含め全て相続するか、他の資産も含め全て相続放棄をするかのどちらかしか方法がなかった。 農産物価格の低迷や農家の後継者不足などにより農地利用のニーズが低下している昨今、農地を相続したが農地を利用しないので手放したいと考える方が増加する傾向にある。これらが...

-

2024.02.23 税務ニュース

相続時精算課税制度の再確認(制度の概要と改正内容)

令和5年度の税制改正により、相続時精算課税制度の見直しが行われました。相続時精算課税制度は平成15年に創設されたものですが、一度選択すると撤回することができず、また必ずしも有利になる訳ではないため、制度を選択するには慎重な判断が必要で、あまり活用されていませんでした。 改正により、相続対策として使いやすくなりましたので、相続時精算課税制度のおさらいとその活用方法をお伝えいたします。 暦年課税贈与と相続時精算課税制度の概要 贈与税の計算方法は、「暦年課税贈与」が原則となります。暦年課税贈与の場合、年間110万円の基礎控除額があるため、贈与でもらった財産の額が110万円を超えなければ申告不要、超えた場合は超えた額に応じた贈与税率を乗じて贈与税を算出します。また、相続税の計算上「生前贈与加算」の規定があり、相続開始前7年以内(令和6年1月1日以降の贈与の場合)の贈与財産を相続財産に加算して相続税を計算します。 それに対し、相続時精算課税制度は、選択した場合に適用がある特例制度です。特別控除額2,500万円がありますので、贈与税の負担なく次世代に大きく財産を移転することが可能です。...

-

2023.08.11 税務ニュース

来年から相続対策が変わる?2023年度税制改正の贈与税の変更を解説

8月半ばになるとお盆の時期となります。帰省する方も多いのではないでしょうか。故郷に帰った際、何かと話題に出るのが「相続税の生前対策」です。「毎年110万円以下で少しずつ贈与していこうか」と考えるご家庭もあるかもしれません。しかし中には、それが対策にならないこともあります。2023年度税制改正で贈与税のしくみが変わったからです。 2023年度税制改正で贈与税のしくみが変わる 2023年度税制改正では贈与税のしくみについて、次のような改正が行われました。 暦年贈与課税:生前贈与加算の期間が7年に延長 相続時精算課税制度:「年110万円の基礎控除」の創設 背景には「相続税・贈与税を一体化させ、より中立的な課税を行うべきだ」という考え方があります。 従来から存在する贈与税は、暦年単位で計算する暦年課税制度です。死亡日以前3年より前に贈与された財産は相続税を課すことはできません。年110万円の基礎控除を利用し、少額で繰り返し贈与すれば課税を回避できてしまいます。 こういった課税逃れを防ぐべく、2003年度税制改正で、相続時精算課税制度が創設されました。この制度は「累計25...

-

2023.07.26 税務ニュース

安直な節税は認められない?租税回避否認規定の嘘

相続税実務に悪影響を及ぼす最高裁判例 去る令和4年4月19日、相続税の実務に大きな影響を与える最高裁判決がなされました。これは、財産評価基本通達6項といわれる規定の適用が問題になった事例です。この6項、安易な相続税の節税を、不適当な「租税回避」として、税務署の裁量で否認できるという規定(租税回避否認規定)ですが、この規定に基づく税務署の課税を、最高裁が完全に認めました。 最高裁の判断をごく簡単に申し上げますと、「安易な節税を認めてしまうと、課税の公平の考えから問題が生じるため、このような節税が行われた場合には、税務署の裁量で課税して問題ない」というものでした。安易な節税を認める、という点を申しますと、効果がある節税スキームは高価であることが多く、それこそ金持ちでないと使えないようなものがほとんどです。言い換えれば、富裕層でない方は節税スキームを使えず、相対的に高い割合で相続税を負担せざるを得ないので不公平、といった判断がなされました。 基準は未だに不明確 確かに、金持ちだけ節税できると聞けば不公平のように思いますが、問題になるのは、何をもって安易な節税となるか、その明確な基準が...

-

2023.06.16 税務ニュース

「生命保険」を積極的に活用して相続財産を守る!

2015(平成27)年、相続税の計算において基礎控除額の引き下げ・遺産取得金額2億円以上の相続税率引き上げなどの改正項目が施行されました。その結果、被相続人数(死亡者数)のうち相続税の申告をしなければならない人の割合(課税割合)は、改正前の2016(平成26)年分までは約4%(申告件数は約56千人)だったのが、2021(令和3年)分では9%以上(申告件数は約134千人)にまで推移し、実に2倍以上となっています。ちなみに2021(令和3)年分の被相続人1人あたり相続税の課税価格は13,835万円でした。 (国税庁「令和3年分 相続税の申告実績の概要」) このように相続税の課税水準は下がっており、「うちは相続税とは無縁」と高を括っていると、後に困った状況に追い込まれるケースが考えられます。たいていの場合、問題となるのは納税資金です。特に遺産のうちに不動産や換金価値の乏しい財産(自社株など)が多くを占める場合です。 (国税庁「令和3年分 相続税の申告実績の概要」) 早いうちから納税資金対策を! 将来的に相続税が課されるだろうと事前に想定できるのであれば、早いうちから手を打つ...

-

2023.02.24 中小企業おすすめ情報

経営者が知っておきたい相続の基礎知識|争続を防ぐためのポイントも解説

多額の資産を持つ経営者は、会社や個人の財産の相続について基礎知識を習得しておくことが大切です。法律で定められた「法定相続人」が複数人いる場合、遺言状を作成しないと「争続」が起きてしまう可能性があります。争続とは、遺産の分配についてトラブルになり、遺族同士の関係が悪くなることです。 そこで本記事では、経営者が知っておきたい相続の基礎知識と争続を防ぐためのポイントについて紹介します。 そもそも相続とは 相続とは、被相続人(亡くなった方)の資産や負債を相続人(相続を受ける方)に引き継ぐことです。相続人は法律で定められており、配偶者や子ども、親、兄弟姉妹などが該当します。ただし、遺言書で指定することで、家族以外の人物に遺産を引き継がせることも可能です。 相続の方法 遺言書を作成していない状況で亡くなり、なおかつ法定相続人が複数人いる場合は、遺産分割協議を行います。両方のケースについて詳しくみていきましょう。 遺族で遺産分割協議を行う 遺言書がない場合は、法定相続人全員で遺産の分配や負債の扱いなどについて取り決め、遺産分割協議書に全員の署名と押印をして役所へ提出します。1人でも署名・押...

-

2022.11.28 税務ニュース

【後編】相続問題に備えるために家族信託を活用しよう!

【前編】では、信託の定義と信託を家族で運用する「家族信託」のキホンについてご案内しました。今回は家族信託の具体的な活用例のうち主なものをご紹介します。 不動産の家族信託 近年における相続税の申告事績の概要をみると、相続財産の金額構成比としては不動産(土地・家屋)が約40%と最も高い割合を示しています(令和2年分 国税庁報道発表資料)。ちなみに平成23年分は約52%でした。地価の下落により土地部分の割合が減少しているとはいえ、不動産の構成比は依然高いままです。したがって国内の相続問題を考えるうえでは、やはり所有する不動産の処分や承継などについて無視できないといえます。 1. 不動産の処分・価値の維持 所有不動産を処分する目的として、主に生活資金の確保、金融商品の購入・運用、新しい物件の確保(建て替え・買い換え・大規模修繕など)が考えられます。物件の売却・リフォームには契約の締結が必要とされますが、所有者の意思・判断能力が著しく低下した状況による契約は、法律上無効となるため売買取引が成立しません。しかし家族信託を活用すれば、信託契約による受託者が受益者のために信託された不動産の売却...

-

2022.08.03 税務ニュース

居住用不動産の相続・譲渡に備える!過度な税負担を避けるための特例

ご自身が居住されている不動産について、過度な税負担が生じないよう多くの特例が存在します。私が確定申告をした際、特例が受けられなかったケースがありましたので、ご紹介します。 事例 父が居住用不動産(土地・建物)所有、子は別のところに居住用不動産を所有 父が亡くなったとき、父・母が居住していた土地・建物を「子が相続」 その後、母が介護施設に入るため、居住していた土地・建物を売却 ➡売却した土地建物の所有者は子であり、自己が居住する土地建物ではないため、居住用不動産の譲渡所得の特例を受けることができませんでした。 解説 不動産を名義変更する場合、登記が必要になるため、登録免許税や司法書士への報酬等が生じます。また、相続以外で不動産を取得した場合、不動産取得税の負担が生じます。従って、何度も名義変更をしないようにする方が、登記費用等の負担が減るため、相続の際に先に次の世代が取得するケースもあります。今回は以下のようになりました。 ① 父から相続した時点では、母が居住している不動産の売却予定がなかったので、登記費用等の負担を抑えようと考えた ② 父の相...

-

2022.08.01 税務ニュース

【前編】相続問題に備えるために家族信託を活用しよう!

世界でもトップクラスの超高齢社会であり、その高齢者に資産が偏在する日本。ますます高齢化が進むなかで、認知症患者数も増え続けています。内閣府が平成29年に発表した「高齢社会白書」によると、2012年の認知症患者数は約460万人(高齢者人口の15%相当の割合)だったものが、2025年には700万人前後(高齢者の5人に1人くらい)になるという推計があります。その後も罹患者数は上昇していくでしょう。 一方で、遺産分割をめぐる争いも増加しており、家裁における遺産分割事件(家事調停・審判)数も近年では1万5千件を超えています。遺言書の作成により、ある程度「争族」を防止できるかもしれませんが、遺留分侵害額請求の訴訟が発生するリスクもあって、遺言書が万能なツールになるとは限りません。 そこで今回は、平成18年に改正された信託法による「家族信託」なる制度とそれに伴う税金のはなしについて、複数回に分けてご案内したいと思います。 そもそも信託とは? 信託とは、財産を預け(預かり)、預かった人は責任を持って預けた人のためにその財産を管理・運用・処分することをいいます。この時、その管理等によって...

トップ

トップ