MENU

PICKUP

PICKUP

おんすけと学ぶ税務情報

子どもと話したいお金と税金のはなし[第2回]:人生いろいろ控除もいろいろ

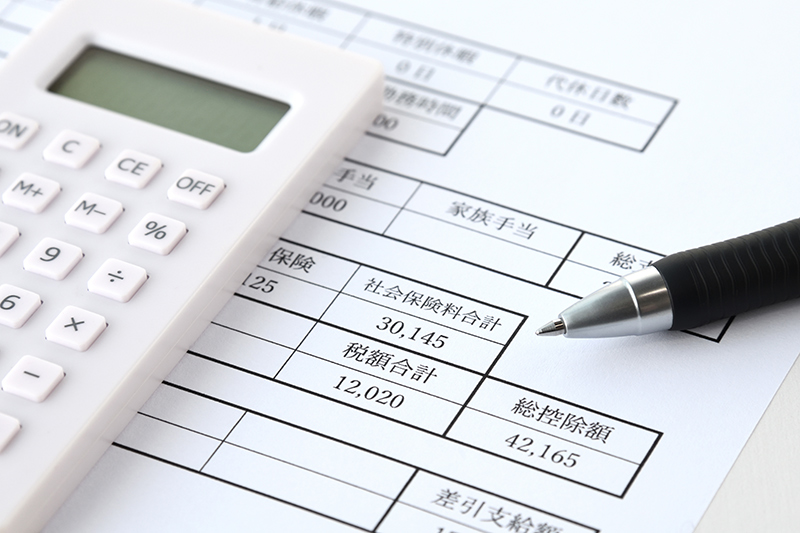

大人になるために避けてとおれない、けれど難しいお金や税金のこと。本コラムでは、経営者や経理担当者のみなさんが子どもとお話をするきっかけになるように、身近な事例を取り上げて解説します。 第2回では、直近の税制改正の内容も踏まえて、ライフイベントと税金の関係について考えてみましょう。人生は選択の連続といいますが、所得税という税金が個人を対象にしている以上、ライフイベントと税金は切っても切り離せない関係にあるのです。 個人を対象にした税金:所得税 所得税は,個人が暦年(1年間)に得た所得を10種類に区分して税金を課すしくみとなっています。所得を区分する理由は、所得の性質によって「税を担う力(担税力といいます)」が異なるためです。たとえば、資産から生じた所得は担税力が高く、勤労から生じた所得は担税力が低いと考えられています。 (参考)クリエイターと税金[第1回]:人も税も中身が肝心?クリエイターが独立前に稼ぐ「お金の性質の違い」について解説 所得税は個人に対して課されますが、家族の構成や本人の状況などは個人によりさまざま...

![子どもと話したいお金と税金のはなし[第2回]:人生いろいろ控除もいろいろ](https://sorimachi.co.jp/wp-content/uploads/media-245.jpg)

IT・ガジェット情報

TwitterからXへのリブランディングにより、何が変わったのか?

2022年、テクノロジー界の巨人であり、スペースX、テスラのCEOとして知られるイーロン・マスク氏がTwitterを買収しました。この買収は、多くの人々にとって驚きであり、SNS業界においても大きな話題となりました。彼は買収後の2023年7月24日、Twitterの名称を「X」に変更。これによりさらに多くの変化が生じています。 この名称変更は単なる表面的なものではありません。それはTwitterというブランドが持っていたアイデンティティ、文化を捨て去ることで、そこにいるユーザーにも大きな影響をもたらしました。新しい名前「X」は、イーロン・マスク氏が目指す未来に対する新しいビジョンを象徴しています。このビジョンには、マネタイズ戦略の変更、ユーザーエクスペリエンスの向上、そしてプラットフォーム全体の機能拡張が含まれています。 この買収とリブランディングによって、Twitterはただのソーシャルメディアから、より大きな野望を持つ「X」という新たな存在へと生まれ変わろうとしています。この変化が、今後数年でどのように展開していくのか、多くの人々が注目しています。 ...

税務ニュース

電子インボイスは義務化される?電子インボイスと消費税インボイス制度の関係と今後の課題について解説。

2023年10月からスタートする消費税インボイス制度への移行が迫る中、電子インボイス(デジタルインボイス)への関心が高まっています。 本コラムでは、事業者のバックオフィス業務の効率化や生産性の向上を図る観点から普及が進められている電子インボイスのしくみや今後の課題について、やさしく解説します。 電子インボイス導入のきっかけ 電子インボイス導入のきっかけはコロナ禍といわれています。 新型コロナウイルス(COVID-19)の感染拡大により、リモートワーク環境での請求業務への対応が課題になりました。これを契機にデジタル化(Digitalization)の必要性が認識され、官民連携のもと電子インボイス導入に向けての取組みがはじまりました。 2020年7月、会計・業務システムベンダーなどの民間が中心となり電子インボイス推進協議会(EIPA:E-Invoice Promotion Association、現「デジタルインボイス推進協議会」)が設立されました。2021年9月のデジタル庁の発足を経て、標準化された電子インボイスの普及を図るフェーズに至っています。現在は...

税務ニュース

バスに乗ってもインボイスは必要?通勤手当・日当などの交通費にまつわるインボイス制度の特例を解説。

インボイス制度がスタートすると、バスや電車などの交通機関を利用した場合でも、その都度インボイスの交付を受ける必要があるのでしょうか?また、会社が従業員に対して通勤手当や日当などを支給した場合、従業員はインボイス事業者ではないため、会社はインボイスの交付を受けることはできません。このような場合にはどうしたらよいのでしょうか? 本コラムでは、通勤手当・日当などの交通費にまつわるインボイス制度の特例について、やさしく解説します。 消費税の計算の仕組みのキホン まず、消費税の計算の仕組みについて、簡単におさらいしましょう。 消費税の仕入税額控除 消費税の納税義務がある課税事業者の場合、消費税の納税額は、売上に含まれる預かった消費税から、仕入や経費に含まれる支払った消費税を差し引いて計算します。この仕組みを「仕入税額控除」といいます。 仕入税額控除が認められる要件 この「仕入税額控除」が認められるためには、法律で定められたルールがあります。消費税法では、帳簿および請求書(インボイス)の両方の保存が要件とされています。つまり、インボイスを受領する側は、イン...

9件 1~9件を表示

-

2025.08.21 税務ニュース

特定親族特別控除を受けると、ひとり親控除がなくなるのはなぜ?大学生を扶養するシングルの税リスクを解説

2025年度税制改正では、配偶者控除・扶養控除・ひとり親控除・寡婦控除などの所得要件も変更となりました。ここで注意したいのが「大学生相当の子が稼ぎすぎること」です。「19歳以上23歳未満の子が稼ぎすぎても特定親族特別控除があるから大丈夫」__そう思っていると、親がひとり親控除を受けられなくなるかもしれません。今回は、大学生相当の子がいるシングルペアレントが注意したい税リスクを解説します。 ひとり親控除とは?要件を確認 ひとり親控除とは、所得者本人がシングルペアレントである場合に受けられる所得控除です。 次の要件を満たせば、所得税では35万円、個人住民税では30万円を税額計算の基準となる所得額から差し引けます。なお、以下の要件は2025年分の所得税・2026年度分の住民税から適用されます。 所得者本人の所得額(合計所得金額)が500万円以下であること その年の12月31日時点で所得者本人「法律婚の妻や夫がいないか、妻や夫が生死不明」「事実婚の妻や夫もいない」状態であること 生活を共にする子がいて、その子の所得(総所得金額等)が58万円以下であること(バイト・パートな...

-

2025.04.18 税務ニュース

令和7年度税制改正で増税!【新設】防衛特別法人税とは?誰がどれくらい納める?増える税収は?

令和7年度税制改正では、基礎控除や給与所得控除がそれぞれ10万円ずつ引き上げられたことにより年収の壁が103万円から123万円となりました。その一方で、実は新たな税金が創設されました。それが、今回ご紹介する「防衛特別法人税」です。 防衛特別法人税とは何か、誰が納める必要があるのか、どれくらい税負担が増えるのか、また防衛特別法人税で増える税収について1つずつ順番に解説します。 1. 防衛特別法人税とは? 令和7年度税制改正において、国際環境の変化等に対応し、防衛力強化に係る財源を確保するための税制措置が行われることとなりました。具体的にはこの防衛力強化のための財源確保は、法人税とたばこ税から行われます。所得税から徴収するとの議論もありましたが、結果的に令和7年度改正では見送られることとなりました。 この法人から徴収する税がこの度新設された「防衛特別法人税」です。 2. 防衛特別法人税は誰が納める? 防衛特別法人税を納める義務があるのは、法人税を納めている法人です。 大企業、中小企業関係なくすべての法人税を納める法人に対して課税されます。 (注)法人には、人格のない社団や法人...

-

2025.03.06 税務ニュース

税制改正のしくみは?どんな視点で行われる?

令和7年度税制改正では、数ある「年収の壁」のうち「103万円の壁」の引き上げが注目されました。 税制改正は、どのようなプロセスで、そしてどのような視点で行われるのでしょうか? 本コラムでは、税制改正のしくみについて解説します。 税制改正とは? 税金の制度(税制)の見直しを行うことを、税制改正といいます。 税制改正は、基本的には毎年実施されます。 税制改正が必要な主な理由は、(1)社会変化に対応するため、(2)税制をアップデートするための2つです。 つまり、税制は、税負担の公平確保などの税金のルールに関する理論に沿いつつ、少子高齢化、グローバル化、家族構成や働き方の変化などの社会変化に対応できるよう、そのしくみについて不断に見直すとともに、税金の特別ルールである租税特別措置についても、絶えずそのあり方(制定・廃止・期限延長など)が検討されているのです。 税制改正のプロセス 税制改正は、どのようなプロセスで実施されるのでしょうか? まず、4月ごろ、政府税制調査会が開催され、内閣総理大臣の税制改正についての基本的な考え方に基づいて、当面または中長期の課題について、秋まで審議され...

-

2025.02.10 税務ニュース

【2025年度(令和7年度)税制改正(その2)】iDeCoなどDC一時金に課税強化?住宅ローン控除・生命保険料控除の子育て支援策、中小企業向け改正も解説

前回に引き続き、2025年度(令和7年度)税制改正について解説します。「税制改正でiDeCoが改悪された」という言葉を目にしますが、これはどういうことなのでしょうか。このほか、住宅ローン控除や生命保険料控除での子育て改正の内容も気になるところです。 2025年度(令和7年度)税制改正④iDeCoなどDC一時金の重複排除を「4年以内→9年以内」に 「自ら資産運用をして老後の年金を作る」という制度であるiDeCo(個人型確定拠出年金)。「払った掛金は全額所得控除になる」「運用益はすべて非課税」「受取が一時金で年金でもかかる税金は少額で済む」。このようなメリットが注目されてか、平成の終わり以後、加入者が急激に増えました。 引用元:iDeCoの加入者が300万人を突破しました!(2023年9月)|厚生労働省 今後も加入者を増やすべく、今回、掛金の拠出上限額の引き上げが行われました。 引用元:令和7年度 税制改正の概要(厚生労働省関係)|厚生労働省 しかしその一方、iDeCoなどのDC一時金の受取の課税が厳しくなりました。「DC一時金→会社の退職金」をもらう場合、退職所得控除を計...

-

2024.08.09 税務ニュース

賃上げ促進税制とは?2024年度(令和6年度)版の全体像と中小企業向け繰越控除、注意点を解説

2024年度(令和6年度)税制改正で賃上げ促進税制が変わりました。「2024年度版賃上げ促進税制」です。新年度版は控除額などが拡充されましたが、注意すべき点もあります。2024年度版賃上げ促進税制の全体像と中小企業向け特典の繰越控除、注意点を解説します。 賃上げ促進税制とは何か?経緯を確認 賃上げ促進税制とは、企業が従業員の給与等の額を増加した場合に、増加額の一部を法人税額や所得税額から差し引く制度です。従業員の給与の増加額の一部を企業所得の課税額から控除するしくみは、2013年4月から始まりました。 「所得拡大促進税制」「人材確保等促進税制」と名を変えて、現在に至っています。 当初は「要件が厳しすぎて使いづらい」と言われていましたが、徐々に条件が緩和。税額控除割合の引き上げなどで賃上げのインセンティブも高まりました。その結果、現在、多くの企業が活用しています。 しかしそれでも「赤字企業は活用できない」などの欠点がありました。2024年度版賃上げ促進税制は、こういった点も配慮されたものとなっています。 2024年度(令和6年度)賃上げ促進税制の全体像 ここで2024年度版賃...

-

2024.07.22 税務ニュース

【定額減税】調整給付とは?給付の条件や計算のしくみ、注意点を解説

定額減税の話題で注目されているのが「調整給付」です。給与や年金の源泉徴収税額などから減税しきれないときにもらえるお金のことを言います。どのように計算するのでしょうか。今回は、調整給付の条件や注意点も解説します。 調整給付とは 調整給付とは、定額減税をしてもしきれなかった人に対する給付金です。定額減税とは、所得税・住民税から一定額を控除する制度のことを言います。2024年度(令和6年度)税制改正で設けられました。 【参考】「定額減税」って何?2024年6月からの源泉徴収と年末調整はどうすべき?① 定額減税される金額は、次の通りです。 所得税は2024年分の所得税から、住民税は2024年度分の住民税の所得割額から控除されます。控除されるタイミングは、次のようになっています。 1回目の源泉徴収や予定納税で減税しきれなければ、2回目以降の支給時の源泉徴収や予定納税で減税されます。 引用元:公的年金から源泉徴収される所得税等の定額減税|日本年金機構 それでも年内の所得税や年度内の住民税所得割額から定額減税分を控除しきれないことがあります。所得額が少なく、課税額が低いケース...

-

2024.07.10 税務ニュース

【免税店(輸出物品販売場)とは?消費税が免税になる条件と手続き、不正のパターンを解説】

免税店(輸出物品販売場)での不正のニュースが増えています。そもそも免税店とは何でしょうか。なぜ外国人の消費税が免税されるのでしょうか。不正防止に向けた2024年度(令和6年度)税制改正についても解説します。 免税店(輸出物品販売場)とは何か 免税店とは、外国人旅行者など非居住者に対して商品を販売する際、消費税を免除して売ることのできる店舗のことです。消費税法では「輸出物品販売場」と言います。「Tax Free」「免税」を掲げるお店だと、外国人旅行者は消費税0円で商品を買えるのです。 なぜ免税になるのか なぜ外国人旅行者等が購入すると消費税が免税になるのでしょうか。それは最終消費地が国外だからです。 日本の消費税は「最終的に日本で消費されるモノ・サービス」にかかります。国外で消費されるものは「輸出免税」とされ、消費税が免除されるのです。 【消費税の確定申告】第3回:「収入=課税」とは限らない?消費税がかかる取引の見分け方(その2) 外国人旅行客が買った物も同じです。日本国内ではなく最終的に国外で消費されることが前提なので、日本国内での消費税は免除されるので...

-

2024.04.26 税務ニュース

【定額減税】個人事業主の定額減税はどうなる?

1. 定額減税とは? 賃金上昇が物価高に追いついていない国民の負担を緩和等する観点から、令和6年分の所得税と令和6年度分の個人住民税について、一定額行われる減税です。 2. 定額減税の対象者 次の①②のいずれにも該当する方が対象です。 ①令和6年分所得税の納税者である居住者 ②令和6年分の所得税に係る合計所得金額が1,805万円以下である方 …給与収入のみの場合、給与収入が2,000万円以下の方。子ども・特別障害者等を有する者などの所得金額調整控除の適用を受ける方は、2,015万円以下となります。 ※「居住者」とは、国内に住所を有する個人又は現在まで引き続いて1年以上居所を有する個人をいいます。 !POINT・居住者以外の「非居住者」は定額減税の対象とはなりません。 ・合計所得金額1,805万円超の人は対象になりません。 3. 定額減税額 定額減税の控除額は、次の合計額です。 ※所得金額等の要件があります。 ※1 納税者本人の要件は、「2.定額減税の対象者」参照 ※2 「同一生計配偶者」とは、その年の12 月31 日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は...

-

2023.01.04 税務ニュース

年の初めに2023年の注目ポイントをチェック!与党税制改正大綱を踏まえた今後の潮流について解説。

あけましておめでとうございます! 昨年の2022年12月16日、与党税制改正大綱が取りまとめられたのは記憶に新しいところです。本コラムでは、税制改正大綱を踏まえて、2023年度税制改正の注目ポイントを確認するとともに、税制をめぐる潮流について、今後の方向性を占ってみましょう。 税制改正の目的とプロセス 税制は、経済社会の変化に対応できるよう、そのしくみが見直されます。税制改正の目的は、税負担の公平性の確保などの基本理念を踏まえながら、国民や各種団体の要望を反映させることにあります。 税制改正は「租税法律主義」という考え方のもと、立法の手続きが必要で、以下の手順で進められます。 まず、業界団体からの要望が集められ、各府省庁により税制改正要望として取りまとめられます。次に、政府税制調査会が税制改正要望を審議し、その後取りまとめられる与党税制改正大綱を踏まえて、「税制改正の大綱」が閣議に提出されます。閣議決定された「税制改正の大綱」に沿って、財務省と総務省が作成した改正法案が国会に提出されたのち、本会議で可決されて改正法案が成立し、改正法に定められた日から施行されます。 この...

トップ

トップ