MENU

1070件 381~400件を表示

-

2023.11.30 IT・ガジェット情報

バナーやパンフレットなどを自分たちで簡単&スピーディに制作できる「Canva」活用術

ブログで掲載するイメージ画像や広告で使うバナー、SNS投稿の背景画像、飲食店のメニュー、自分の名刺……ビジネスで利用するクリエイティブのデザインの多くは、これまで外注してきたことでしょう。 もちろん、問題なく回っているのならいいのですが、費用の問題だけでなく、製作期間やコミュニケーションコストといった課題を抱えている会社も多いのではないでしょうか。小さなバナーを作成するのに5000~1万円かかり、毎月レギュラーで頼む場合はディレクション費用がかかることもあります。無料素材を使わない場合は素材費用もかかります。なにより、成果物を修正してもらいたい場合に追加費用と期間の延長が必要になることもあります。 一方、今はデジタルツールが豊富なうえ、ネットに情報が多数公開しているので、内製化にチャレンジしているところも多いでしょう。スキルが高い人がいるならよいのですが、一般的なデジタルツールは使えるもののデザインセンスがないということもあります。筆者もまさにデザインセンスがなく、様々なツールを使っていますが、何かビジネスで使うクリエイティブの制作にチャレンジすると微妙にカッコ悪くなるので...

-

2023.11.29 税務ニュース

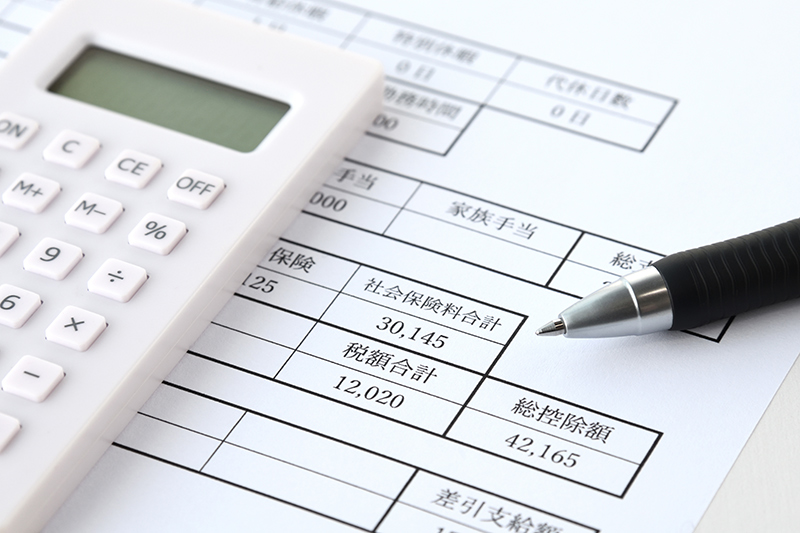

【2023年年末調整】今さら聞けない年末調整の申告書…誰がどの書類を出すべき?

年末調整では、さまざまな申告書を会社に提出します。種類が多いため、誰がどの書類を出したらいいのかで悩むことも。今回は、年末調整をこれから行う会社員やバイト・パートの方に向けて年末調整で提出すべき書類をお伝えします。 年末調整で必要な申告書には何があるか 年末調整で会社に提出する申告書は、次のようになっています。 会社が役員や従業員に配布して記入してもらう申告書 役員や従業員が税務署から入手して提出する申告書 給与所得者の扶養控除等(異動)申告書 参照:令和5年分(2023年分)給与所得者の扶養控除等(異動)申告書|国税庁 年末調整を受けるのに必ず提出しなくてはならない書類です。この申告書に書かれている内容は年末調整だけでなく、給与や賞与から源泉徴収する税額の計算の基となります。具体的には、次の所得控除の情報を確認します。 配偶者(特別)控除 扶養控除 障害者控除 ひとり親控除 寡婦控除 勤労学生控除 年末調整では、その年分の扶養控除等(異動)申告書が必要です。ただ実際には、翌年分も一緒に提出するケースが多いかと思います。なぜかというと会社は、年明け最初...

-

![起業後、何社が生き残る?息の長いビジネスに必要なこと[シリーズ第4回]資金繰りを「ざっくり」見通す力](https://sorimachi.co.jp/wp-content/uploads/media-285.jpg)

2023.11.28 起業応援・創業ガイド

起業後、何社が生き残る?息の長いビジネスに必要なこと[シリーズ第4回]資金繰りを「ざっくり」見通す力

このシリーズでは「息の長いビジネスに必要なこと」というテーマで、起業の実態と、そこから見える成功要因をお示ししています。前回(第3回)のコラムでは、生き残る経営者に必要な能力が多々ある中で究極的には「経営全般をコントロールできる力」が欠かせないことをお示ししました。今回のコラムでは、ビジネスが軌道に乗った後のことに焦点を移します。 ビジネスの存続に直結する資金繰り計画 ビジネスが順調に立ち上がって軌道に乗った後も、様々な要因で存続の危機に直面することがあります。最近ではコロナ禍や物価高騰などで危機に見舞われた会社が多くありました。そのようなマクロの環境に限らず、経営者のちょっとした判断ミスといった内部的な要因や、取引先の方針変更といった個別の事情なども、危機の引き金になり得ます。 そのようなときにビジネスの存続に直結するのは、経営者の数字を見る力、特に、資金繰りの計画を立てる力です。生き残る経営者に必要な能力は、営業力、技術力、発想力、社交性、事務処理能力、計数能力など、いろいろ挙げられますが、最たるものはやはり資金繰りの計画力です。売上が落ちても赤字になっても債務超過になっ...

-

2023.11.26 税務ニュース

【消費税の確定申告】インボイス登録をした個人事業主、2割特例の申告どうすべきか?

2023年度税制改正で創設された「2割特例」。インボイス登録を機に免税から課税となった事業者のみが使えます。気になるのは消費税の申告と納税です。「2割特例の申告はラク」と思われがちですが、実際はどうなのでしょうか。2割特例での消費税の確定申告の流れや注意点をお伝えします。 2割特例の概要 最初に2割特例の特徴をおさらいしましょう。 インボイス登録で「免→課」となった事業者向け 2割特例は、インボイス制度の開始に伴い、発行事業者に登録することで免税事業者から課税事業者になった事業者向けの特例です。 「インボイスを機に登録して免税事業者から課税事業者に転換する」ということは、例年の課税売上高が1000万円以下であったと見られます。課税転換に伴う負担を軽減すること、そしてすでに講じられている「80%控除・50%控除」の経過措置とのバランスをとる観点から、新たに「2割特例」という経過措置が設けられることとなりました。 つまり、インボイス登録を機に免税事業者から課税事業者になった事業者は、2023年10月1日から約3年間、次の3つの選択肢が取れるわけです。 引用元:【インボイス制...

-

2023.11.24 起業応援・創業ガイド

<連載>副業をはじめよう!【第3回】副業と確定申告を初心者向けに徹底解説!

近年、副業を解禁する企業も増え、また副業をきっかけに新たなキャリアを描こうとする方も増加傾向にあります。副業で収入を得たら必ず関係してくるお金のコト。今回は副業の確定申告を中心に詳しく解説していきます。 副業の確定申告について初心者向けに徹底解説! 確定申告とは1年間(1月1日から12月31日まで)に所得がある方が、所得税と復興所得特別所得税の金額を申告して納税する制度です。もし、納めすぎた所得税等がある場合は還付申告を行うことで、お金が戻ってきます。本業での勤務のみの会社員は年末調整があるので、基本的には確定申告が不要です。 しかし、会社員で副業を始めたら本業の会社で年末調整をしていても別で確定申告が必要になることがあります。 副業での収入はいくらから確定申告が必要か 副業での収入があれば、下記の場合に確定申告が必要になります。 ①副業が給与所得に該当:パートアルバイトの年間の給与収入が20万円を超えた場合 ②副業が雑所得や事業所得に該当:年間の所得が20万円を超えた場合 副業での収入があるが確定申告が不要な場合とは? 上記の説明の裏返しになりますが、以下の場合には、確定申...

-

2023.11.22 社会保険ワンポイントコラム

こんなことにも役に立つ!「産業医」の様々な使い方

産業医を選任しているのに、職場巡視、安全衛生委員会の会議への出席、健康診断の就業判定程度をさせているだけになっていませんか?だとすればもったいない限りです。今回は産業医を十分使いこなすためのお話をいたします。 まずは「質のいい」産業医の見分け方 産業医の力量はそれぞれ違います。産業医になるためには日本医師会が行っている講習を50時間受ける必要がありますが、これだけでは十分な知識を身に着けているとは言えません。日本医師会認定産業医以外に、労働衛生コンサルタントや日本産業衛生学会専門医を持っている産業医はある程度産業医業務に通じています。 もちろんこういった資格を持ってない優秀な産業医も多数いますが、産業医を選ぶ際の目安として有効です。私見では、安価な産業医紹介会社で頼める産業医には、知識・経験が不足している、中には病院勤務の合間のアルバイト感覚の医師も散見されます。また、産業医にとって最も重要な学会は日本産業衛生学会です。ここに所属している医師は正面から産業医学に取り組んでいると言えます。 産業医はこんなことにも役に立ちます 真面目に産業医学を勉強・実践している産業医を選んだら...

-

2023.11.21 税務ニュース

目指せ、e-年調! 年末調整の電子化に取り組もう

今年もいよいよ年末調整シーズンに突入しています。年に1度の事務とはいえ、忙しい年末に負担がかかる作業です。ほとんどの方が、できる限り手間や時間をかけたくないと思うはずです。 年末調整の電子化とは、これまで紙ベースで進めていた年末調整の手続をすべてデータでの手続に代えることです。従業員は各種証明書の取り寄せや各種申告書の作成をパソコンやスマホで簡単にできます。会社などの事業主は従業員と電子データのやりとりで一連の手続が完結するので、従来の紙書面のやりとりでは面倒だった作業が飛躍的に効率化します。 年末調整電子化のメリット 従業員 手書きでの書類作成が不要に! 複雑な控除額の計算はソフトにおまかせ! テレワーク中など社外からも書類(データ)の提出できる! マイナポータルによる証明書類をまとめて入手できる! 事業主 紙の各種申告書様式の配布や回収が不要に! 回収様式の控除額や添付書類のチェック作業が削減! 給与システムへの手入力が省略される! 紙の申告書様式や添付書類の保管(場所)が不要に! ※データで年末調整手続を完結させるため...

-

![起業後、何社が生き残る?息の長いビジネスに必要なこと[シリーズ第3回]生き残る経営者に欠かせない能力](https://sorimachi.co.jp/wp-content/uploads/media-290.jpg)

2023.11.20 起業応援・創業ガイド

起業後、何社が生き残る?息の長いビジネスに必要なこと[シリーズ第3回]生き残る経営者に欠かせない能力

このシリーズでは「息の長いビジネスに必要なこと」というテーマで、起業の実態と、そこから見える成功要因をお示ししています。前回(第2回)のコラムでは、新しいビジネスに果敢にチャレンジする方に向けて、長く生き残るためには起業準備段階で慎重に石橋をたたく冷静さが求められることをお示ししました。今回のコラムでは、起業後生き残るために欠かせない能力を取り上げます。 社長の仕事は経営全般 起業すると、自分がやりたい仕事に好きなだけ取り組む自由が手に入ります。ですがその自由と引き換えに、お客様に製品・サービスを届けるまでの企業活動すべての責任を負うことになります。企画、製品の製造あるいはサービス提供体制づくり、広告、営業、販売(もしくはサービス提供)、請求事務、購買、経理、資金調達、税務、労務、法務。これら企業活動すべてを経営者である自分がコントロールすることになります。 会社員を経て起業した方の多くが、会社の中でご自身が担っていた仕事の範囲がいかに限定的であったか、起業後に痛感しておられることでしょう。 不得手なことにも向き合う姿勢が、息の長いビジネスをつくる どんなに優れたエンジニアも...

-

2023.11.17 税務ニュース

「フリーランス」の住宅ローン控除

はじめに-住宅ローン控除の概要 住宅ローン控除の計算は次の通りです。 ① 年末の住宅ローン残高(上限あり) x 0.7% ② 所得税額 ③ ①と②の低い金額 サラリーマンの場合、毎月の給与から源泉徴収されている関係で、住宅ローン控除を適用すると基本的に還付となります。このせいで、上記①の金額を還付される制度と思われていることがあります。しかし、正確には①の金額分の所得税を減額できる制度です。従って、納付すべき所得税額以上の減税は受けられません。また、個人事業主の場合には、これから納付する税金が減ることになるので、この制度のお陰で還付となることもありません。 この様にサラリーマンと個人事業主で制度への印象が違っていたり、複雑な手続きで確定申告をDIYしなければならない個人事業主は戸惑うことが多いです。そこで、本稿では、個人事業主にとっての住宅ローン控除をまとめて見たいと思います。 住宅ローン控除の縮小 住宅ローン控除の守備範囲は、実は新築に限らず増築や改修など広きに渡るものとなっています。先日、新築や新規建て売り住宅の購入に関して制度の縮小があったので、ご紹介します。借入限度額と...

-

2023.11.16 税務ニュース

【2023年年末調整】今回から扶養控除が厳格化…なぜ?国外扶養親族の新たな条件と必要書類を確認

2023年分の年末調整における最大の変更点は「扶養控除にできる国外扶養親族の条件の厳格化」です。どう厳しくなったのでしょうか。この記事では、国外扶養親族の扶養控除の変更点とその背景についてお伝えします。 2023年分から国外扶養親族の扶養控除の条件が変わる 国外扶養親族とは、国外に住む配偶者以外の扶養親族のことです。扶養親族は、基本的に年末時点で次の条件に当てはまる人をいいます。 配偶者以外の6親等内親族または3親等内姻族など 年間の合計所得金額が48万円以下 納税者本人と生計を一にしている 青色事業専従者として給与をもらっておらず、かつ白色事業専従者でもない 2022年分まで、国外の扶養親族で扶養控除をするときの条件は国内扶養親族と同じでした。証明書類の提示や提出が求められるとしても、です。しかし2023年分から、次のように扶養控除の条件が変わります。 引用元:令和5年分年末調整のしかた|国税庁 具体的な内容は次の通りです。 30歳以上70歳未満は原則「扶養控除NG」 扶養親族がその年の12月31日時点で30歳以上70歳未満だと扶養控除にはできません。この...

-

2023.11.15 IT・ガジェット情報

Metaの新しいSNS、Threadsとは何か?

7月5日、Meta社(旧 facebook)CEOマーク・ザッカーバーグ氏は、テキスト共有アプリ「Threads(スレッズ)」を発表しました。「クリエイターでも、気軽に投稿したい人でも、リアルタイムの近況や他の利用者との会話を楽しめる新しい場を提供する。オープンで相互運用可能なソーシャルネットワークがインターネットの未来を形作る。」という発表のもとスタートしたThreadsですが、一部では「X(Twitter) キラー」とも呼ばれることも。 イーロン・マスク氏のTwitter(現 X)買収から約1年。相次ぐ仕様変更、名称変更により一部のXユーザーが強烈に不満を漏らす中、スタートしたMetaの新しいSNS、ThreadsはどのようなSNSなのでしょうか?詳しく解説して参ります。 Threads(スレッズ)とは? Metaの新しいSNS「Threads」は、Twitterに対抗する形で開発されたとも噂されています。無料で利用することができる会話ベースのプラットフォームで、短いテキストを共有することを主な焦点としています。500文字までの文章に加え、5分以内の写真や動画の共有が可能...

-

2023.11.14 農家おすすめ情報

農業者必見!知っておくべき消費税インボイス制度開始後の疑問点!

農業者必見!消費税インボイス制度開始後のポイント 2019 年 10 月の複数税率導入に次ぐ消費税の新しい制度(インボイス制度)が 2023 年 10 月ついにスタートした。インボイスを登録したとはいえ制度の内容についてさまざまな疑問を抱く農業者も少なくないのが現状である。そこでぜひ本稿を読んでさらなる知識を深めていただきたい。記事の記載にあたり国税庁の公表資料をもとにわかりやすく説明している部分は、著者の個人的な見解も含むことをあらかじめお断りする。 なぜ農業者と取引する消費税インボイス制度が重要なのか? 2023 年 10 月 1 日から消費税のインボイス制度が開始された。農林業センサスによると販売農家の約9割が売上 1,000 万円以下の免税事業者のため、いかにインパクトが大きいかがうかがえる。農業者の全てがインボイス登録しているわけではないので、未登録の免税事業者との取引には考慮が必要である。 農業者のインボイス制度が実務に与える影響 2019 年 10 月からの複数税率導入(標準税率 10%、軽減税率 8%)により農林水産業以外の事業者の場合、標準税率 10%が主体で消...

-

2023.11.13 税務ニュース

【インボイス相談】インボイスがないと「消費税まるごと損」「経費で落とせない」は本当か

2023年10月から始まったインボイス制度。巷ではいろいろな誤解があるようです。今回、実際にあったインボイスへの疑問をストーリー形式でひも解いて行きます。 登場人物 山田さん(以下「山」) ゴッドハンドを持つセラピスト。マッサージを受けると身体が一気に元気になる。主婦層にファン多い。看護師経験もあり研究熱心だが税金はニガテ。 まゆこ(以下「ま」) 税理士・税務ライター。「むずかしい税金をいかに分かりやすく表現するか」ばかり考えている。お絵かきが趣味。 インボイス登録すべきかどうかは「お客様次第」 山「売上少ないならインボイス登録しなくていい、ってホント?」 ま「どこで聞いたんですか。そんな話」 山「確定申告って確か、売上が少ないならいらないんでしょ?アレと同じかなぁと思って」 ま「うーん…インボイス登録するかどうかは『売上がいくらか』は関係ないんですよ」 山「そうなの?」 ま「登録するかどうかは、お客様次第なんです」 山「売上じゃなくて『お客様がどうか』なのね。なんでだろう」 ま「お客様の中には、インボイスがないと損する人となくても損しな...

-

2023.11.08 中小企業おすすめ情報

採用計画を立てる前に覚えておこう! 秋採用の傾向と注意点とは?

少子化の進行によって労働人口が減少しつつある日本。加えて、かつては当たり前のものとして考えられていた終身雇用制度の時代が終わり、多くの人が転職をするようになった現代では、必要な人員を確保するために採用活動の重要性が高まっています。 企業が優秀な人材を獲得できるかどうかは“縁”に左右される要素が大きいものの、採用時期によって応募者の傾向に違いが見られる点も見逃せません。 今回の記事では、秋に実施する採用活動、いわゆる「秋採用」の傾向について解説していきます。 秋頃に実施する採用活動が『秋採用』 秋採用とは、名前が示す通り秋の時期に行われる採用活動です。企業によって多少の違いはありながらも、一般的には9月から11月にかけての期間が対象となります。 採用活動は時期によって市場に出回る人材の傾向に違いが出るものです。各時期の傾向を踏まえた上で採用活動を進めれば、企業の希望に合った人材を獲得できる可能性が高まります。また、一口に秋採用と言っても新卒の学生と転職を希望する社会人では、採用活動の傾向に大きな違いがあります。それぞれどのような特徴を持つか見ていきましょう。 新卒を対象とす...

-

2023.11.06 税務ニュース

NPO法人が経理業務の負担を軽減する方法

NPO法人は社会課題解決などのために重要な役割を果たしていますが、人材や資金などリソースをいかに活用するかが事業を継続する上で重要なポイントです。特に経理は、専任の経理スタッフを持たないNPO法人もあり、悩みを抱えている団体も多いでしょう。経理業務を効率化することで団体のリソースをより事業に投下できることにも繋がります。今回は、経理業務を軽減・効率化するための具体策を解説します。 ネットバンキングの活用 銀行口座を開設していても、インターネットバンキングを利用していないNPO法人も多くあります。特に小規模のNPO法人では専任の経理担当者を置いていないことも多いですが、経理の負担を減らす意味でもネットバンキングの開設は必要だと思います。ネットバンキングであれば時間に関わらず振込作業などが可能ですし、振込のために窓口やATMに並ぶ必要もなくなります。 また、ネットバンキングを活用することで経費削減に繋がる場合もあります。窓口やATMでの振り込みに比べてネットバンキングでの手数料の方が安いことが多いですし、ネット専業銀行では振込手数料がかなり安く抑えられています。 部門...

-

2023.11.03 税務ニュース

インボイスで困ったあんなこと。あるある!

インボイスってこんな感じでいいの?という不安な気持ちの方も多いのではないでしょうか。つい先日、令和5年10月1日から、いよいよインボイス制度がはじまりました。 今回は前編の「インボイス制度開始前のスピードチェック」に続く後編として、いざスタートしてみたら…あんなこともこんなこともよくわからない、困ったあんなこと。あるある!と題してよくあるケースをご紹介していきます。 【困りごとの例1】取引先からの入金時の振込手数料はどう処理すれば…? 取引先からの入金時に差し引かれる振込手数料は、売上の返金扱いと考え、税込1万円未満ならインボイス不要、という大前提があります。その上で異なる視点も含め、3つの考え方があるとされています。 ① 振込手数料相当額を売上の返金と考える場合 ② 振込手数料相当額を支払先に対するサービス料と考える場合 ③ 振込手数料相当額を支払先に立替払いしてもらったと考える場合 それぞれの処理方法については、下記の通りです。 ① 税込1万円未満であればインボイスは不要 ② 買手からのインボイスがあれば税額控除可能 ③ 買手からの立替金精算書を受け取れば税額控除可能 ...

-

2023.11.01 税務ニュース

【インボイス制度】登録番号の通知が、まだ来ない…請求書・領収書はどうしたらいい?売手・買手それぞれに解説

インボイスの登録の通知が10月1日に間に合わないことがあります。気になるのが「請求書をどうしたらいい?」です。通知がなければ登録番号がわかりません。登録番号がなければ、請求書はインボイスにならないのです。今回、売り手・買い手の両方に向け、10月1日以降に通知が来るときの対処法をお伝えします。 [template id="26980"] 登録申請がギリギリだと通知が間に合わない 2023年10月1日にインボイス登録をするなら、紙申請・e-Tax申請ともに9月30日までに申請をしなくてはなりません。 【引用元】インボイス制度において注意すべき事例(2023年7月29日)|国税庁 ※赤字の下線は筆者によるもの ギリギリ申請だと通知が10月1日を過ぎてしまいます。このような場合、10月1日から当分の間、登録番号ナシの請求書や領収書を発行せざるを得ません。 登録番号がなければインボイスではない 心配なのが「仕入税額控除」です。本則課税(原則課税・一般課税)の課税事業者は、仕入先や外注先からもらったインボイスがあって初めて仮払いした消費税を差し引けます。インボイスは下記の通り、登録...

-

2023.10.30 IT・ガジェット情報

集中して業務を処理するために身に着けておきたい5つのテクニック

大量のタスクを処理するには生産性を高める必要があります。業務を効率化する必要もありますが、仕事に集中する、と言うことも重要です。筆者はフリーランスなので、アウトプット量がそのまま収入を左右します。とは言え、働く時間は可能な限り短くしたいので、25年ほど前から集中力を高め、生産性を向上する、ひとり働き方改革を続けてきました。 今回は、集中して業務を処理するために身に着けておきたいテクニック5を紹介します。どれか一つでも参考になればうれしいですが、複数のテクニックを組み合わせることで、見違えるほど集中力がアップします。ぜひ、お試しください。 1.Windows 11の「クロック」アプリでポモドーロ・テクニックを使う Windows 11の「クロック」アプリは単に時計を表示するだけでなく、「フォーカスセッション」という機能を搭載しています。集中して作業するためのテクニックとして有名な「ポモドーロ・テクニック」で仕事をする時間を管理できるのです。 「クロック」アプリを起動したら、「フォーカスセッションを開始します」をクリックします。セッション時間を変更したり、「Spot...

-

2023.10.27 農家おすすめ情報

農業で成功する秘訣 やらないことを決める

農業は僕にとってのコンプレックス 就農してから一度の営業もせずに、栽培した野菜の95%をレストランへ販売しているタケイファーム代表の武井です。僕は農家の長男として生まれました。中学生になった頃でしょうか、友達から「百姓!百姓!」とからかわれるようになり、親の職業を人に知られるのがとても嫌でした。そして、いつしか絶対にやりたくない仕事は農業になっていました。 学校を卒業して建設会社で社長秘書、その後、自動車販売会社で営業をしていたのですが、営業が嫌になり仕事を辞めました。失業保険をもらいながら、自分がやりたいことを探していましたが、失業保険の支給期間が終わるまでにやりたいことは見つからず、人生を諦めて親が営んでいる農業の世界に入ることを決めました。子供の頃、絶対にやりたくなかった農業という職業に就き今年で23年目、僕の農業人生はネガティブなスタートだったのです。 農業の第1歩、1冊の本に出合う 野菜に全く興味がありませんでしたので、農業に就く前に少し勉強をしておこうと思い1冊の本を買いました。初めて手にした農業関連の本は、「29人の新規就農者をインタビューしたドキュメンタリー本」...

-

2023.10.26 税務ニュース

元国税芸人による税務調査の連絡から終了まで

いつか税務調査がやってきたらどうしようと戦々恐々としている個人事業者や法人の経営者は少なくありません。不正の有無に関係なく、税務調査とは恐ろしい。それはどのような手続きでどのようなことが行われて、その結果どうなるかがわからないからです。 人は理解できないものに恐怖を感じます。税務調査も理解すれば恐ろしくありません。不快ではあるけれど。 税務調査は予告なくやってくるのか 税務調査はドラマのように当然やってきません。ドアのチェーンを工具で切ったり土足で家に入ってきたりすることはなく、きちんと事前に連絡があり、社長や税理士さんと予定を調整して調査日を決定します。地方によって慣習が異なるようですが、東京国税局管内では納税者に直接連絡することはよくないこととされ、まずは税理士さんに電話連絡があります。 ただ「無予告調査」というものが存在し、現金商売のお店や不正が疑われる事業者へは事前の連絡なしに調査官がやってきます。この無予告で調査される人は調査対象者のほんの一握りで、調査そのものも20社に1社または100人に1人程度と言われています。それでも、いつか調査があるかもしれないと考えて恒...

トップ

トップ