MENU

1070件 1021~1040件を表示

-

2013.08.01 税務ニュース

計画的な有給休暇の付与

現代の日本社会では、「盆暮れ正月」という言葉は、そもそも使用されていた言葉の意味から離れ、お盆や年末年始の休暇を意味することも多いようです。 ところで、会社が付与する有給休暇は、本来は会社が取得させるものではなく、従業員が自主的に取得をするものです。 労働基準法39条5項では、使用者は労働者が請求する時季に有給休暇を与えなければならないと定めていますが、その一方で、同条6項の規定に基づく計画休暇制度を採用している会社は少なくありません。 労基法39条6項の規定は、労働者の過半数で組織する労働組合等との書面による協定を締結し、有給休暇を与える時季に関する定めをしたときは、5項の規定によらず、会社は有給休暇を、その協定の定めた日に付与することができるとするものです。 この労基法39条6項の規定により、従業員は協定に定めた日に休暇を取得したこととなります。 従業員は、仮に、この協定の内容に不満があっても、協定に従わなければなりません。 ただし、会社が気を付けなければならないのは、この6項の規定は、有給休暇の日数のうち5日を超える部分について、会社は有給休暇を与えることができるとされて...

-

2013.07.01 税務ニュース

消費税の転嫁を確保する法案が成立

6月5日、「消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法案」が参議院本会議で可決・成立、6月12日に公布されました。 この法律は、消費税の転嫁を確保するために、事業者による消費税の転嫁拒否等の行為を是正し、価格の表示についても特別な措置を講じるための法整備を目的として定められるものです。 具体的には、 消費税の転嫁拒否等の行為を取締り、その行為を是正又は防止する。 消費者の誤認を招き、他の事業者による円滑な転嫁を阻害する宣伝・広告等を是正又は防止する。 消費税の総額表示義務について、表示する価格がその時点における税込価格であると誤認させないための措置を講じている場合には、税込価格を表示することを要しない。 事業者又は事業者団体が行う転嫁カルテル及び表示カルテルについて、消費税導入時と同様の独占禁止法の適用除外制度を設ける。 等が規定されており、価格等の表示については、消費税との関連が明示されていない表示であれば認められるものの、例えば「消費税は転嫁しません」のように、消費税との関連を明示している表示は、認められません。 ...

-

2013.06.01 税務ニュース

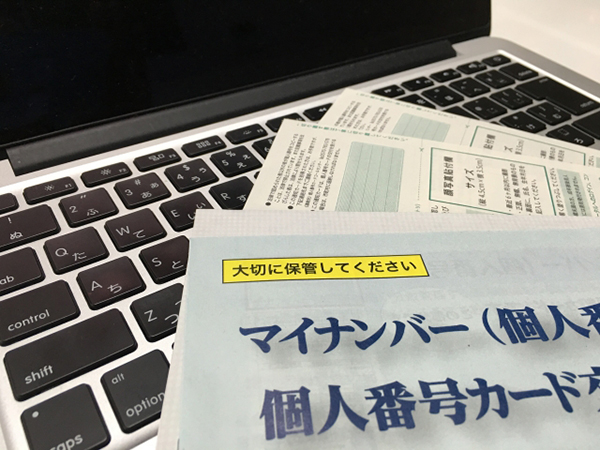

番号制度(マイナンバー)法案が可決・成立

「行政手続における特定の個人を識別するための番号の利用等に関する法律案」、いわゆる社会保障・税に関する番号制度(マイナンバー)法案とその整備法案が、5月23日に参議院の内閣委員会で可決され、翌24日に参議院本会議で可決・成立しました。 番号には、個人に付与される個人番号と、法人に付与される法人番号がありますが、個人番号については、平成28年1月から下記の分野において利用が開始される予定です。 ○社会保障分野 年金の資格取得・確認、給付を受ける際に利用。 雇用保険等の資格取得・確認、給付を受ける際や、ハローワーク等の事務等に利用。 医療保険等の保険料徴収等の医療保険者における手続、福祉分野の給付、生活保護の実施等低所得者対策の事務等に利用。 ○税分野 国民が税務当局に提出する確定申告書、届出書、調書等に記載。 当局の内部事務等に利用。 ○災害対策分野 被災者生活再建支援金の支給に関する事務等に利用。 なお、衆議院の審議において法律は一部修正され、個人番号を活用して給付と税額控除を組み合わせて行う、いわゆる「給付付き税額控除」の実施のために、必要な体制の整備を...

-

2013.05.01 税務ニュース

消費税率の引上げにかかる経過措置の取扱い

国税庁は「平成26年4月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いについて(法令解釈通達)」と「消費税法改正のお知らせ」を公表しました。 法令解釈通達は、前回平成9年に消費税率が3%から5%に引き上げられた際に発遣された通達とほぼ同様の内容となっており、経過措置が適用される取引の意義や範囲が明らかにされています。 一方、「消費税法改正のお知らせ」では、消費税率の引上げや、直前の課税期間の確定消費税額が48万円以下でも任意の中間申告が可能になったこと等の周知を図っています。 現行 平成26年4月1日~ 平成27年10月1日~ 消費税率 4.0% 6.3% 7.8% 地方消費税率 1.0% (消費税率の25/100) 1.7% (消費税率の17/63) 2.2% (消費税率の22/78) 合計 5.0% 8.0% 10.0% また、8%への引上げ後においても改正前の税率(5%)が適用される主な経過措置の概要を、下記の9項目について図示し説明しています。 (1) 旅客運賃等 (2) 電気料金等 (3) 請負工事等 (...

-

2013.04.01 税務ニュース

適用期限を迎えた中小企業金融円滑化法

「中小企業者等に対する金融の円滑化を図るための臨時措置に関する法律」いわゆる中小企業金融円滑化法が平成25年3月末に適用期限を迎えました。 昨年来、中小企業のための会計ルールである「中小会計要領」や、「中小企業経営力強化支援法」の整備等、中小企業の経営環境を改善する動きはあるものの、円滑化法の終了により、金融機関の貸出姿勢が変化することや、今後の資金調達に対する不安は高まっており、円滑化法終了後も、引き続き、金融機関から条件変更や新規融資等の支援を得られるよう、柔軟な対応が求められています。 金融庁では、「金融機関が、貸付条件の変更等や円滑な資金供給に努めるべきということは、円滑化法の期限到来後においても何ら変わりません。」としており、平成25年度税制改正では、 合理的な再生計画に基づく債権放棄について、中小企業再生支援を行う再生ファンドの債権放棄も対象とする特例を設ける 「企業再生税制」の適用場面において、評価損が1,000万円未満であっても計上を認める 「合理的な再生計画」に基づき、再生企業の保証人となっている経営者が行う私財提供 について、金融機関に私財提供を行う...

-

2013.03.01 税務ニュース

平成25年度税制改正大綱の概要

1月29日、平成25年度税制改正大綱が閣議決定されました。 平成25年度の税制改正では、所得税について、現行の40%の最高税率を引き上げ、平成27年分課税所得金額から、4,000万円超の税率は45%となります。 また、消費税率の引き上げによる税負担増加の緩和策として、住宅ローン減税が平成26年1月1日から平成29年末まで4年間延長されますが、平成26年3月31日までの控除額は現行のままとされ、消費税率が引上げられた平成26年4月1日以後、最大控除額が引き上げられます。 資産課税では、相続税の基礎控除が現行の6割に引き下げられます。 現行 5,000万円+1,000万円×法定相続人数 改正案 3,000万円+ 600万円×法定相続人数 また、最高税率は、法定相続人の取得金額6億円超を55%に引き上げます。 贈与税についても最高税率を55%に引き上げ、暦年贈与については、一般の贈与と直系尊属からの贈与に区分し、直系尊属からの贈与は一般の贈与よりも低い税率で課税されます。このほか、相続時精算課税制度の対象者に20歳以上の孫を追加し、贈与者の年齢は60歳以上に緩和、さら...

-

2013.02.01 税務ニュース

平成24年分の確定申告

平成24年分の確定申告の相談・申告書の受付期間は、下記のとおりとされています。 所得税 平成25年2月18日(月)~平成25年3月15日(金) 個人事業者の消費税及び地方消費税 平成25年1月4日(金)~平成25年4月1日(月) 贈与税 平成25年2月1日(金)~平成25年3月15日(金) 今回の申告から、生命保険料控除が改組され、生命保険料控除の対象となる保険料に、平成24年1月1日以後に締結した保険契約等に基づく介護医療保険料(最高4万円の控除額)が追加されています。 この改正に伴い、平成24年1月1日以後に締結した保険契約等に基づく新生命保険料、介護医療保険料、新個人年金保険料に係る控除額(各最高4万円)及び平成23年12月31日以前に締結した保険契約等に基づく旧生命保険料、旧個人年金保険料に係る控除(各最高5万円)の合計額が最高12万円(改正前:最高10万円)とされました。 このほか、医療費控除の対象範囲に、平成24年4月1日以後に支払った介護福祉士による喀痰吸引等及び認定特定行為業務事業者による特定行為に係る費用の自己負担分が追加されています。 ま...

-

2013.01.01 税務ニュース

消費税率の引上げに伴う税制措置

消費税の税率が、平成26年4月から地方消費税と併せて8%に、さらに、平成27年10月からは10%に引上げられます。 消費税は、課税売上にかかる消費税から、課税仕入れにかかる消費税を控除して、その残額を納付する仕組みになっていますが、基準期間である前々年(法人の場合は前々事業年度)の課税売上高が1,000万円以下の事業者は課税事業者となりません。 これまでも、消費税が益税となることは問題視され、免税事業者の免税点が、現行の1,000 万円に引下げられた経緯がありますが、税率の引上げにより、改めて対策が検討されることになるでしょう。 既に、課税売上割合が95%以上の場合に、仕入税額の全額を控除できる95%ルールについては、平成23年度の税制改正により、課税売上5億円超の事業者には適用されなくなりました。 また、基準期間の判定要件も見直され、前々年(法人の場合は前々事業年度)の課税売上だけでなく、前年(法人の場合は前事業年度)の上半期の課税売上が1,000万円を超えているのであれば課税事業者になるとされました。この判定要件の追加は、平成25年1月1日以後に開始する年又は事業年度とされ...

-

2012.12.01 税務ニュース

平成25年1月から付加される復興特別所得税

「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」いわゆる財源確保法の規定により、平成25年1 月1 日から平成49年12月31日まで復興特別所得税が付加されます。 対象となるのは、源泉分離課税や申告分離課税も含めたすべての所得税で、税額はその年の所得税額の2.1%です。 よって、源泉徴収義務者は、平成25年1 月1 日から平成49年12月31日までの間に生ずる所得について、その支払の際の源泉所得税の徴収にあたり、「復興特別所得税」を併せて徴収し、源泉所得税の法定納付期限までに、その復興特別所得税を源泉所得税と併せて納付しなければならないこととなります。 国税庁から公表されている平成25年分の源泉徴収税額表の税額には、復興特別所得税相当額が含まれていますので確認しておきたいところです。 源泉徴収をした所得税及び復興特別所得税は、納期の特例の承認を受けていない場合、給料や報酬などを支払った月の翌月10日が納付期限となっています。また、給与など特定の所得について、納期の特例の承認を受けている場合の納付期限は、1月から6月までの分が7月10日、7...

-

2012.11.01 税務ニュース

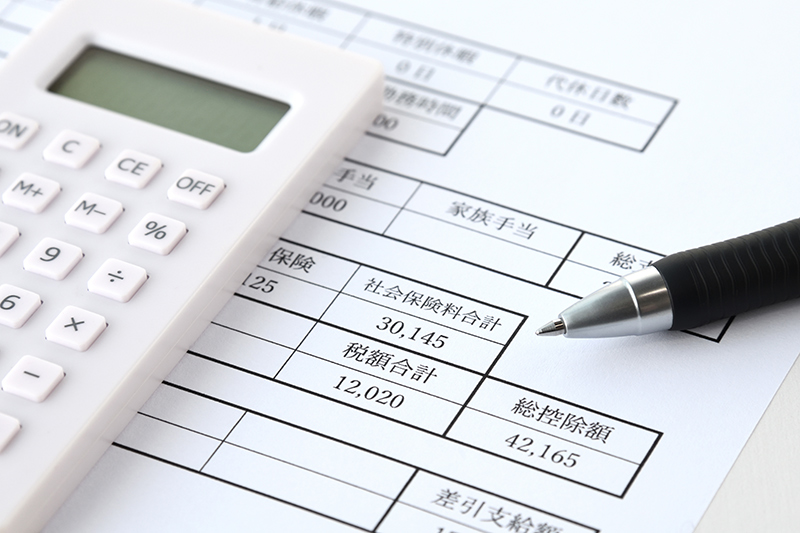

初めて介護医療保険料控除が適用される年末調整

年末調整は、給与を支払う者が、その年に支払う最後の給与で、給与の支払いを受ける者のその年の給料や賞与などの支払いの際に源泉徴収した税額と、その年の給与等の総額にかかる年税額とを比べ、その過不足額の調整を行うものです。 今年の年末調整(平成24年分)では、生命保険料控除が改組され、介護医療保険料が創設されています。平成24年1月1日以後に締結した介護医療保健契約等について、4万円を限度に介護医療保険料控除が認められます。 また、この改正に伴い、平成24年1月1日以後に締結等した一般生命保険料控除と個人年金保険料控除は、控除の限度額がこれまでの5万円から4万円に引下げられました。 ただ、制度全体の控除限度額は、平成23年分まで最大で10万円であったのに対し、平成24年分からは最大で12万円に引き上げられています。 なお、平成23年12月31日以前に締結した保険契約等については、改正前の控除額が適用されますが、平成23年12月31日以前に締結した保険契約等と、平成24年1月1日以後に締結した保険契約等の双方について保険料控除の適用を受ける場合、その控除額の上限は各4万円となります。 ...

-

2012.10.01 税務ニュース

改正高年齢雇用安定法により65歳までの雇用を義務付け

「高年齢者等の雇用の安定等に関する法律の一部を改正する法律」いわゆる改正高年齢雇用安定法が8月29日に成立し、9月5日に公布されました。改正された法律は、平成25年4月1日から施行されます。 この改正法では主に、 [1] 事業主は雇用を希望する者に対して65歳までの雇用を義務付け [2] 継続雇用制度の雇用先をグループ企業まで拡大 [3] 高年齢者雇用確保措置義務違反の企業名は公表 等を規定していますが、特に65歳までの雇用義務付けは、企業に与える影響が大きいと思われます。 従前は、継続雇用制度の導入に伴い労使協定により基準を定めた場合は、希望者全員を雇用の対象としない制度も認められていたわけですが、改正により、この継続雇用制度の対象者を限定できる仕組みは廃止されます。 ただし、継続雇用の対象者を限定する基準を設けている場合には、12年間の段階的な経過措置が設けられたので、老齢厚生年金(報酬比例部分)の受給開始年齢に達した以降の者については、基準を引き続き利用できることになります。 この経過措置は、下記のとおり4段階で設定されています。 平成25年4月1日~平成28年3月3...

-

2012.09.01 税務ニュース

社会保障と税の一体改革法案が成立 消費税率を引上げへ

8月10日、参議院本会議で、いわゆる社会保障と税の一体改革に関連する8法案が可決・成立、8月22日に公布されました。社会保障と税の一体改革は、「社会保障制度改革」、「税制」、「子ども・子育て支援」、「年金・医療等」から構成されますが、特に関心が高いのは消費税率の引上げです。 消費税率については、今回成立した「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための消費税法の一部を改正する等の法律」に規定されており、地方消費税とあわせた消費税率は、平成26年4月から8%に、その後、平成27年10月からは10%になります。 消費税率の引上げに際しては、低所得者に配慮する観点から、簡素な給付措置の実施が条件とされていますが、この簡素な給付措置は、あくまでも暫定的な措置と位置付けられており、今後、給付付き税額控除や複数税率の導入等が検討されることとなります。 また、税制に関連しては、当初、国会に提出された法案に盛り込まれていながら、法案審議の過程における三党(民主、自民、公明)の協議により、法案から削除、改正が見送られた項目も気になるところです。 当初法案には、消費税率の引上げの...

-

2012.08.01 税務ニュース

雇用調整助成金を見直しへ

厚生労働省が設置している労働政策審議会の職業安定分科会は、雇用調整助成金の見直しを了承しました。これにより、平成20年秋のリーマン・ショック後に大幅に拡充した助成内容が、平常時の対応に戻されることになります。雇用調整助成金は、景気の変動などの経済上の理由により、事業活動の縮小を余儀なくされた事業主が、休業、教育、訓練又は出向により、労働者の雇用の維持を図った場合、それにかかった費用を助成する制度です。 リーマン・ショック発生後、制度は大幅に拡充され、休業手当、教育訓練の際の賃金又は出向元の負担については、大企業は2/3、中小企業は4/5(労働者を解雇していない場合、大企業は3/4、中小企業は9/10)を助成することとされ、教育訓練を実施した場合には、それに加え、教育訓練費が支給されています。 今回の見直しでは、平成24年10月と平成25年4月、段階的に助成内容を見直し、平成24年10月には、現行の支給要件である、「過去3か月の売上高又は生産量が前年同期と比べて5%以上の減少」を10%以上に改めます。 また、3年間で300日とされる支給限度日数は1年間で100日(平成24年10...

-

2012.07.01 税務ニュース

改正育児・介護休業法が全面施行 ~従業員100人以下の企業にも適用に~

「育児休業、介護休業等育児又は家族介護を行う労働者の福祉に関する法律」、いわゆる「育児・介護休業法」は、男女ともに子育てや介護をしながら働き続けることができる社会を目指し、平成21年に改正されました。しかしながら、常時100人以下の労働者を雇用する企業については、平成24年6月30日まで下記の3つの規定の適用が猶予されていました。 (1) 短時間勤務制度の義務化 3歳までの子を養育する労働者が希望をすれば利用できる短時間勤務制度(1日原則6時間)を設けることが事業主の義務になります。 (2)所定外労働(残業)の免除制度 3歳までの子を養育する労働者は、請求をすれば所定外労働(残業)が免除されます。 (3)介護休暇の制度化 労働者が申し出ることにより、要介護状態の対象家族が1人であれば年5日、2人であれば年10日、介護休暇の取得ができます。 平成24年7月1日より、改正後の「育児・介護休業法」は全面施行されることから、従業員数100人以下の企業であっても、上記の3つの規定が適用されることとなります。 よって、新たにこれらの制度が適用される企業が、猶予されていた上記の規定につい...

-

2012.06.01 税務ニュース

平成24年分以後の「給与所得の源泉徴収票」について

国税庁は、平成24年分以後の「給与所得の源泉徴収票」を公表しました。 平成22年度の税制改正により生命保険料控除が改組されていますが、公表された源泉徴収票はこの改正に対応したものです。 新しい源泉徴収票は、「新生命保険料の金額」、「旧生命保険料の金額」、「介護医療保険料の金額」、「新個人年金保険料の金額」、「旧個人年金保険料の金額」の各欄が設けられ、「個人年金保険料」の欄が削除されています。 平成22年度改正では、平成24年4月1日以後に締結した保険契約の生命保険料控除に、新たに介護医療保険を設け、最大で4万円の控除が認められる一方で、一般生命保険料控除と個人年金保険料控除については、平成24年1月1日以後に締結する契約から、控除の限度額がこれまでの5万円から4万円に引下げられました。 ただし、制度全体の控除限度額は、平成23年分まで一般生命保険料と個人年金保険料をあわせて最大で10万円だったものが、平成24年分からは、一般生命保険料、個人年金保険料に介護医療保険料の控除が加わり、最大で12万円に引き上げられています。 なお、平成23年12月31日以前に締結した保険契約等に...

-

2012.05.01 税務ニュース

平成24年度税制改正の概要

平成24年度の税制改正法案である「租税特別措置法等の一部を改正する法律案」が3月30日の参議院本会議で可決・成立し、翌31日に公布されました。 今回の税制改正では、給与所得控除が見直され、収入に応じて控除額が多くなる仕組みを改め、控除の最高額が245万円とされました。この改正により1,500万円を超える給与所得者は、平成25年分の所得税から給与所得控除額が減少することになります。 また、役員の退職所得課税が見直され、退職所得から退職所得控除額を控除した残額の2分の1に税率を掛ける、いわゆる退職所得の2分の1課税は、役員等の勤続年数が5年を超える場合に適用されます。よって役員等の勤続年数が5年以下の場合、平成25年分の所得税から2分の1課税は受けられません。 改正前:(退職金の収入金額-退職所得控除額)× 1/2 × 税率 = 税額 改正後:(退職金の収入金額-退職所得控除額)× 税率 = 税額 中小企業関連では、「中小企業投資促進税制」、「少額減価償却資産の取得価額の損金算入特例」、「交際費等の損金不算入特例」が、平成26年3月31日まで延長されます。また、このほか、贈...

-

2012.04.01 税務ニュース

減価償却資産の償却率の見直し

平成23年12月の税制改正により、減価償却資産の償却率が見直されました。減価償却費として損金経理した金額のうち、償却限度額に達するまでの金額は損金算入することができ、定率法を採用した場合の償却限度額は、「未償却残額(=期首帳簿価額)× 定率法の償却率」で計算されます。この定率法による償却は、平成19年度の税制改正により、定額法の償却率(1/耐用年数)を2.5倍した償却率(250%定率法)で償却することとされました。 今回の改正で、この減価償却資産を定率法により償却する場合の償却率は、平成24年4月1日以後に取得する資産から、定額法の償却率を2.0倍した償却率(200%定率法)になります。 なお、その資産の価値を高めたり、その耐久性が増すような、いわゆる資本的支出を行った場合には、種類や耐用年数が同じ資産を新たに取得したものとみなし、減価償却を行うこととなりますが、平成24年4月1日以後に資本的支出をした場合、新たに取得したとみなされる資産については、200%定率法により償却を行うこととなります。 今回の改正により、定率法による償却は、減価償却資産の取得時期に応じて、 平成19...

-

2012.03.01 税務ニュース

確定申告の申告内容を間違えた場合の取扱い

確定申告を終えた後で、計算ミス等、申告内容に誤りがあることに気が付いた場合の手続きですが、確定申告期間内(例えば平成23年分の所得税については、平成24年3月15日まで)であれば、申告書の差替えが認められます。 所得税基本通達120-4 「同一人から2以上の申告書が提出された場合」では、特段の申出がない限り、法定申告期限内の最後に提出された申告書を納税者の真意に基づく申告書として取扱うことが示されており、その注書きでは、この取扱いは、事務に支障のない限り、申告書の差替えを認める趣旨であることが明文化されています。実際には、申告書Bと第5表により訂正を行うこととなり、法定申告期限内の訂正であれば、延滞税や加算税は賦課されません。 一方、確定申告期間終了後に誤りに気づいた場合ですが、税額を少なく申告していたときも申告書Bと第5表により修正申告を行うこととなります。この場合には、申告金額等によっては、過少申告加算税等がかかることがあるので気を付ける必要があります。 また、税額を多く申告していた場合には、「更正の請求」により、正しい税額に訂正することとなり、平成23年分の所得税につい...

-

2012.02.01 税務ニュース

平成23年分の確定申告 ~昨年までと異なる主な改正事項~

平成23年分の所得税の確定申告が平成24年2月16日(木)から開始されますが、今回用いる申告書から、第二表の「住民税に関する事項」欄に「16歳未満の扶養親族」を記入する欄が設けられています。 これは、子ども手当の支給に伴い「年齢16歳未満の扶養親族に対する扶養控除(年少扶養控除)」が廃止されたものの、住民税の非課税限度額の算定には扶養親族の数を用いるので、新たに設けられた項目です。 また、住宅の新築や購入、増改築等の契約に関連しては、平成23年6月30日以後、住宅の取得等にあたり補助金等の交付を受けた場合には、その対価の額又は費用の額から補助金等の額を控除することになりました。 そのほか、寄附金控除の控除対象限度額が、震災関連寄附金とあわせ所得金額の80%相当額とされたほか、認定NPO法人や中央共同募金会に対して支出した震災関連寄附金のうち、東日本大震災の被災者の支援活動に充てられる一定のものについては、所得控除との選択により税額控除を受けることも可能となっています。 なお、年金に関連しては、公的年金等の収入金額が400万円以下で、それ以外の所得金額が20万円以下である場合...

-

2012.01.01 税務ニュース

通勤手当非課税制度の見直し

平成23年度の税制改正により、マイカーや自転車等の交通用具を利用する者の通勤交通費相当額の非課税特例が廃止され、平成24年1月1日以後に支給される通勤手当からは、距離比例額を超える部分は課税の対象となりました。 これまで、マイカーや自転車等の交通用具を利用して通勤している者に支給される通勤手当は、通勤距離が片道15km以上の場合、交通機関を利用したなら負担することとなる通勤交通費として、通勤距離にかかわらず1ヶ月当たり10万円を上限に、非課税限度額が上乗せされていました。 しかしながら、このマイカー等通勤者に対する通勤手当の非課税特例は、交通用具を利用する中長距離通勤者に実費を基準とする額を超えて非課税措置が適用されているとの指摘があり見直されました。よって、これまでと同様の金額を給与に加算して通勤交通費を支給するのであれば、改正後の、距離に比例した非課税限度額を確認する必要があります。 例えば通勤距離が片道15km以上25km未満である場合、非課税限度額は11,300円とされています。なお、平成24年1月1日以後、改正された非課税限度額を超えて通勤交通費を支給するのであれば...

トップ

トップ