MENU

476件 401~420件を表示

-

2015.05.01 税務ニュース

消費税率引き上げ時期の変更とリバースチャージ方式の導入

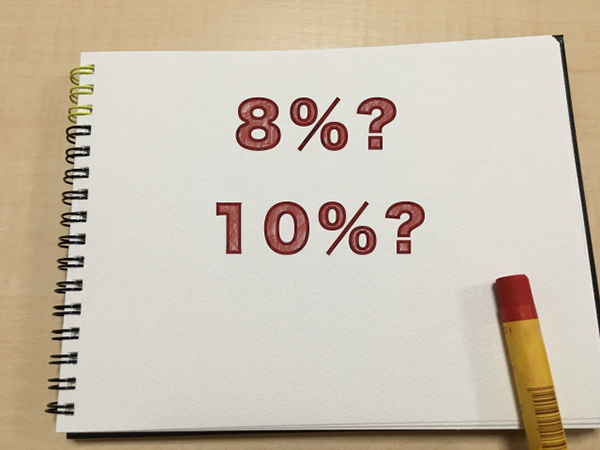

4月1日に施行された平成27年度税制改正関連法に、消費税率ならびに地方消費税率の引上げを規定している税制抜本改革法の改正が盛り込まれ、消費税率10%への引上げ時期は平成27年10月1日から平成29年4月1日に変更されました。 この法律改正により、経済状況を踏まえて消費税率の引上げを判断する規定(景気判断条項)は削除されたことから、平成29年4月1日の消費税率10%への引上げは、景気動向の影響を受けることなく行われます。 消費税率の引上げ時期が当初予定されていた時期より18ヶ月先送りされることに伴い、請負工事等にかかる消費税率8%が適用される経過措置の指定日は、平成28年10月1日に変更されます。 そのほか消費税に関連しては、国外事業者が、日本国内に向けて行うインターネットを介した取引にも消費税が課されることになり、サービスの提供が、事業者向けであることが明らかな取引(BtoB取引)の場合には、その課税方式にリバースチャージが適用されることになりました。 リバースチャージ方式は、サービスの提供者ではなく、サービスの受け手である国内事業者に申告納税義務を課す方式です。 なお、消費...

-

2015.04.01 税務ニュース

平成28年1月から開始されるマイナンバー制度

平成28年1月から、マイナンバー制度(社会保障・税番号制度)の利用が開始され、法人には法人番号、個人には個人番号が、平成27年10月から通知される予定です。国税庁長官が書面で通知する法人番号は数字のみの13桁で構成され、平成28年1月以降に開始する事業年度にかかる申告から、申告書等に法人番号を記載することになります。一方、12桁の番号で構成される個人番号(マイナンバー)は、市区町村から住民票の住所に「通知カード」で通知され、住民票を持つ者(外国人を含む)全員に付番されます。事業主は社会保障分野(雇用保険、健康保険、年金など)において書面の提出が必要となる場合に、また税分野において税務署に提出する法定調書等に、従業員等のマイナンバーを記載します。 また、所得税の確定申告においては、平成28年分の確定申告から申告書にマイナンバーを記載することになります。 番号が利用できる範囲は、法律や自治体の条例で定められた、社会保障・税、災害対策に制限され、事業主は、必要とされる従業員やその家族のマイナンバーを収集しなければなりません。例えば、平成28年分の扶養控除等申告書を提出してもらう場合には...

-

2015.03.01 税務ニュース

名義預金って知ってますか?

ご存じない方も多いかもしれませんので、簡単に説明すると、 「名義預金」とは資金を用意した人が自分の名前で預金口座を作るのでなく、「他人の名義で」作成することです。 例えば「おじいちゃん」が、貯めたお金を「墓」まで持っていけないですから、「可愛い孫の名前で預金をしておこう」といったケースに登場します。いずれ孫が大きくなったら孫に「預金」のプレゼントをすれば喜ばれるだろうし、もしかしたら自分の相続税対策にもなるのではないだろうか?などと考えて孫名義にするケースも多くあります。みなさんはこの「預金」は孫の預金だと思いますか?答えは違うんです。これはおじいちゃんの「預金」なんですね。なぜなら、孫はおじいちゃんが預けた預金が、まさか自分の名前になっていることを知らないですからね。 「贈与」とは 当時者の一方が自己の財産を無償で相手方に与える意思表示をし、相手方がこれを受諾することによって成立する契約をいいます(民法549条)孫は預金を貰ったという意思表示をしていませんよね。だから「贈与」が成立していないんです。 こういう名義預金が相続税の税務調査では必ずチェックされるんですね。慣れた税...

-

2015.03.01 税務ニュース

平成26年分の確定申告 復興特別所得税の記載をお忘れなく

平成26年分の確定申告で、申告・相談のため、税務署や特設会場は込み合っています。所得税及び復興特別所得税、また贈与税の申告期限は平成27年3月16日(月) まで、個人事業者の消費税及び地方消費税の申告期限は平成27年3月31日(火) までとなっています。 ところで、平成26年分の所得税の申告書第一表(A・B)の、「税金の計算」の「復興特別所得税額」と「所得税及び復興特別所得税の額」の欄について、欄内の下地が色付けられました。また、申告書第一表(A・B)の右端には、※復興特別所得税額の記入をお忘れなくと、復興特別所得税額の記載漏れ防止にかかる注意喚起文が追加されています。これらは、昨年平成25年分の所得税及び復興特別所得税の確定申告において、復興特別所得税の記載漏れによる申告誤りが数多く見受けられたことから、申告書様式が改訂されたものです。 個人の方の場合、平成25年から平成49年までの各年分の基準所得税額が復興特別所得税の課税対象となりますが、手書きによる多くの申告書で記載漏れが散見されており、国税庁では、確定申告書の作成に当たり、復興特別所得税の記載漏れがないように注意喚起を...

-

2015.02.01 税務ニュース

平成26年分の確定申告

平成26年分の所得税及び復興特別所得税の確定申告は、平成27年2月16日(月)から始まり、3月16日(月)までの間、相談・申告書が受け付けられます。 商売などをしている方の場合、売上等の収入金額から必要経費を控除して、事業所得を計算することとなりますが、平成26年中に売り上げたものの、実際に金銭を受け取っていない未収入金については平成26年中の収入金額に計上する一方、平成26年中に売り上げていないにもかかわらず、前受金等として受け取った金銭については、平成26年中の収入金額にはならない点には注意が必要です。 また、自家消費した商品等がある場合には、その商品の仕入金額で売上を計算することとなりますが、仕入金額が通常の販売価額のおおむね70%未満であるときは、通常の販売価額の70%相当額で収入金額を計算することとなります。 そのほか、事業の運転資金の預金利子は、事業所得ではなく利子所得になる点、また、事業用の車両等を売却して生じた売却損、売却益は事業所得ではなく、譲渡所得となる点も誤りが多く気を付けたい項目です。なお、平成25年分の所得税及び復興特別所得税の確定申告において、復興特別...

-

2015.01.01 税務ニュース

はじめての「税務調査」を乗り切る対応ノウハウ

「税務署です。1月23日に税務調査に行きたいのですが・・・。」 突然、税務署から「税務調査に入る」と電話がかかってきたら、どう対応しますか? A「わかりました。お願いします。」と、即答し調査日時をその場で決める。 B「顧問税理士に確認して折り返し連絡します。」と、即答しない。 C「当社は今繁忙期なので、またにしてください。」と、やんわり断る。 1.対応の基本的な心構え 正解はBです。税務調査には「強制調査」と「任意調査」の2種類があります。通常の任意調査は、コンスタントに黒字を出している企業であれば5年程度の周期で行われます。税務署から事前に連絡があり、都合の良い日程を決めることができます。とはいっても、税務署からの連絡は突然です。連絡が来ても慌てず冷静に対応できるようにしておきましょう。 2.事前通知事項の確認 税務署から連絡があったら「調査予定日」「調査官の所属部門」「調査官の氏名」の3点を確認しましょう。それから「顧問税理士に確認して折り返し連絡します。」とワンクッション置きます。顧問税理士に連絡すると、余裕を持った税務調査の日程を設定してくれるため安心です。 税務署から...

-

2015.01.01 税務ニュース

白色申告にかかる記帳・帳簿等の保存制度

平成26年1月から、個人の白色申告をする人でも、事業や不動産を行うすべての人に、記帳と帳簿書類の保存が義務付けられました。 この義務付けにより、事業所得、不動産所得または山林所得を生ずべき業務を行うすべての人に、売上げなどの収入金額、仕入れや経費に関する事項について、取引の年月日、売上先・仕入先その他の相手方の名称、金額、日々の売上げ・仕入れ・経費の金額等を帳簿に記載することが必要となりました。 ただし、記帳に当たっては、一つ一つの取引ごとではなく日々の合計金額をまとめて記載するなど、簡易な方法で記載することも認められます。例えば、現金売上、現金仕入、雑収入(事由ごと)等、経費(項目ごと)のうち少額なものについて、日々の合計金額を一括で記載できるというものです。また、記帳のほかに、収入金額や必要経費を記載した帳簿のほか、取引に伴って作成した帳簿や棚卸表、請求書、領収書などの書類を保存することも必要になります。 平成26年分の所得税及び復興特別所得税の確定申告の相談及び申告書の受付は、平成27年2月16日(月)から平成27年3月16日(月)まで。 義務付けられた記帳と帳簿等の保存...

-

2014.12.01 税務ニュース

マイカー通勤にかかる通勤手当の非課税限度額を引上げ

国家公務員の給与引き上げに伴い、所得税法施行令の一部が改正され、通勤に自動車等の交通用具を使用している給与所得者に支給される通勤手当の非課税限度額が引き上げられました(下記の表参照)。 改正された所得税法施行令は平成26年10月17日に公布、10月20日から施行されています。 ただ、この改正は平成26年4月1日以後に支払われるべき通勤手当に適用されることから、改正の効果が遡及する点に注意が必要です。 改正が行われる前に支払われた通勤手当については、改正前の非課税規定を適用して所得税および復興特別所得税の源泉徴収が行われています。 よって、平成26年分の年末調整では、平成26年4月1日以後に支払われるべき通勤手当について、改正後の非課税規定を適用し、税額の精算を行うことになります。 改正後の1ヵ月あたりの非課税限度額 片道の通勤距離 非課税限度額(平成26.4.1以後) 非課税限度額(改正前) 55キロメートル以上 31,600円 24,500円 45キロメートル以上 55キロメートル未満 28,000円 35キロメートル以上 45キロメートル未満 24,400...

-

2014.11.01 税務ニュース

相続税改正に想う

相続税の基礎控除が縮小される2015年1月が目の前に迫りました。既にご存じの事と思いますが、基礎控除額が現行の6割になります。配偶者と子供二人というモデルでは今まで80百万円 だったものが48百万円 になるということです。相続税の申告は地方においては、それなりの財産家が考えれば良かったのですが、これからは自宅とちょっとした金融資産を持っていただけで対象となる事を意識しないといけなくなります。都会においては自宅を持っているだけで考えないといけないかもしれません。この改正により、年間死亡者数に占める相続税の課税割合は4%から6%を超える、つまり納税者が1.5倍以上に増加すると予想されています。税理士仲間では申告件数は2倍以上になるという人もあります。申告件数が増えるとともに当然、増税となります。配偶者と子供二人で遺産総額1億円(法定相続分で遺産を取得し配偶者の税額軽減を利用)の場合、税額は100万円から315万円に増加ということになります。 心配になった方、まずは税額試算をしてみましょう。用意するものは ①固定資産税の納付書についている課税明細書、②銀行の通帳,証書 ③証券会社の...

-

2014.11.01 税務ニュース

年末調整と配偶者控除

多くの給与所得者の方々は、その年に支払われる最後の給与で「年末調整」を行い、1年間の税額の過不足額を調整します。 平成26年分の年末調整は、平成25年分と比べて大きな変更点はありませんが、所得税の2.1%分の復興特別所得税が課されている点については、昨年同様、気を付ける必要があります。 ところで、所得税の計算においては、配偶者の年間の合計所得金額が38万円以下であれば配偶者控除で38万円の所得控除が受けられるので、年末が近づくとパート収入等を気にする方もいらっしゃるでしょう。 例えば、夫がサラリーマンで妻にパート収入がある場合に、妻の1年間のパートによる給与収入が103万円以下であれば、65万円の給与所得控除額を差し引いた妻の合計所得金額は38万円以下となりますので、夫は配偶者控除が受けられます。 また、妻の合計所得金額が38万円を超えるため配偶者控除の適用が受けられないときでも、夫の合計所得金額が1千万円以下であるときは、配偶者特別控除により、妻の所得金額に応じ、下記の金額の所得控除を受けることができます。 配偶者の合計所得金額 配偶者特別控除の控除額 38万円超 4...

-

2014.10.01 税務ニュース

ふるさと納税と確定申告

平成20年度の税制改正で創設された「ふるさと納税」は、自分の生まれ故郷や、特に思い入れのある地方自治体に寄附をする制度です。制度の創設時には、寄附をしてくれた人に地域の特産品が贈られるということで話題になりました。 また、東日本大震災が発生してからは、制度を利用して被災地域に寄附を行うという人が増加しています。被災地の出身者ではない人も、被災地域の復興支援のために積極的に寄附を行っており、これまでは根付きにくいと言われた寄附文化の浸透に制度が一役買っているようです。 ところで、この「ふるさと納税」では、寄附金額のうち2千円を超える部分の金額が、一定の上限付きで、その寄附を行った人の所得税や個人住民税から控除されることになります。ただ、控除を受けるためには、寄付を行った人が、都道府県・市区町村が発行した領収書等を添付して確定申告を行う必要があり、所得税の確定申告を行わない場合には、住所地の市区町村に住民税の申告を行う必要があります。 「ふるさと納税」を行ったにもかかわらず、確定申告を行わない場合や、確定申告を行っても申告書の「寄附金税額控除」の欄に金額の記入を怠ってしまうと寄附...

-

2014.09.01 税務ニュース

知っていれば得する節税対策

景気は良くなったと言われていますが、まだまだ厳しい経営が続いているところもあります。今回はこの厳しい世の中を生き延びていく、知っていれば得する節税対策についてアドバイスいたします。 1.小規模企業共済 掛金月額は、1,000円から7万円までの範囲(500円刻み)で自由に選べます。掛金は税法上、全額が「小規模企業共済等掛金控除」として課税対象となる所得から控除されます。共済金は税法上「退職所得扱い」または「公的年金等の雑所得扱い」となり、税金の恩恵が受けられます。 2.生産等設備投資促進税制の創設 一定の設備投資をしたときなど30%の特別償却又は3%の税額控除ができます。 3.30万円未満の資産の即時償却 中小企業者等が、取得価額が30万円未満である減価償却資産を平成18年4月1日から平成28年3月31日までの間に取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を損金の額に算入することができます。 4.所得拡大促進税制の創設(アベノミクス) 個人の所得水準を底上げする観点から、給与等支給額を増加させた場合、その支給増加額について、10%の税額控...

-

2014.09.01 税務ニュース

法律で義務付けられるストレスチェック制度

6月25日、改正労働安全衛生法が公布されました。 改正のポイントは、 [1]化学物質管理のあり方の見直し [2]ストレスチェック制度の創設 [3]受動喫煙防止対策の推進 [4]重大な労働災害を繰り返す企業への対応 [5]外国に立地する検査機関などへの対応 [6]規制・届出の見直しなど 多岐に渡ります。 これらの改正ポイントのうち、新たに創設される「ストレスチェック制度」は、常時使用する労働者に対して、医師、保健師等による心理的な負担の程度を把握するための検査(ストレスチェック)の実施を事業者に義務付けるものです(ただし、労働者数が50人未満の事業場は当分の間努力目標とされます)。厚生労働省に設置されている「ストレスチェック項目等に関する専門検討会」では、制度の運用に関する事項について検討を行っています。7月25日に開催された「第3回ストレスチェック項目等に関する専門検討会」で示された中間とりまとめ(案)では、ストレスチェックは1年以内ごとに1回以上、実施することが適当であり、標準的な項目としては「職業性ストレス簡易調査票」(57項目の調査票)が、また、中小規模事業場における実...

-

2014.08.01 税務ニュース

国民年金保険料の2年前納制度

国民年金には、保険料をまとめて前払いをすると割引になる前納制度がありますが、平成26年4月からこの国民年金保険の前納制度に、「2年前納」が設けられました。 これまで最大で1年とされていた国民年金保険料の前納制度ですが、平成26年4月以降の口座振替分から2年分の前納が可能となり、2年前納をした場合には、毎月現金で納付する場合と比べて2年間で14,000円程度の割引になります(平成26年4月における2年前納の割引額は14,800円(確定額)です)。この2年前納制度を利用した場合には、これまでの、1ヶ月前納・6ヶ月前納・1年前納の制度よりも割引額が大きくなります。 6ヶ月前納 1年前納 2年前納 平成26年度 90,460円(1,040円) 179,160円(3,840円) 355,280円(14,800円) この2年前納は口座振替に限定された制度で、毎年2月末日が申込み期限となり、2年前納で納付するためには、申込み手続が必要となります。 なお、2年前納した場合の税務上の取扱いですが、法令に一定期間の社会保険料等を前納することができる旨の規定がある場合、そ...

-

2014.07.01 税務ニュース

経営革新事業をスタートするには、ものづくり補助金の活用を。

1.経営革新事業とは 今、多くの産業で経営革新が求められている。経営革新はイノベーションとも言われ、製品や事業における“新しい”を創造し価値を生み出す活動である。“新しい”とは、新機軸、新しい切り口、技術と技術の新しい結合、新しい捉え方や活用方法、新技術開発を指している。必ずしも新技術開発のみが経営革新ではない。既存の技術であっても活用されていない技術は多い。技術から価値を創造するには事業家のアイディアと実現力が必要である。 2.経営革新が求められる背景 人口減少や高齢化等の影響を受けて構造不況が続いている。公共事業が減少し土建業では複数社が同額落札し再度くじ引きをしている。流通業界においてはPB製品を盛んに開発し競争環境が激しくなっている。このようなときに企業は競争を激しくするのではなく、経営革新により新しい市場を切り開くことを考えたい。 3.経営革新のヒントとなる事例 (1) 農業にIT制御の建設機械 小松製作所では農地を測量し3Dデータとして扱いIT制御したブルドーザーで自動的に整地する取り組みをしている。建機に比べて農業機械は稼動する期間が限られており、費用対効果や農地・...

-

2014.07.01 税務ニュース

消費税率の引上げと軽減税率の検討

現在8%の消費税率は、平成27年10月から10%に引上げられる予定ですが、平成26年度税制改正大綱には、消費税率が10%時に軽減税率を導入することが明記されています。ただ、導入する時期や、軽減税率の対象分野等は、今後の検討・議論に委ねられており、自民党と公明党は与党税制協議会で、消費税の軽減税率について検討を進めています。その与党税制協議会が6月5日付で公表した「消費税の軽減税率に関する検討について」では、軽減税率の対象品目を飲食料品とした場合の税率1%あたりの減収額を推計し、下記の8案を示しています。 軽減税率の対象品目(案) 1%あたりの減収額 1.全ての飲食料品 6,600億円 2.全ての飲食料品から酒を除く場合 6,300億円 3.全ての飲食料品から酒、外食を除く場合 4,900億円 4.全ての飲食料品から酒、外食、菓子類を除く場合 4,400億円 5.全ての飲食料品から酒、外食、菓子類、飲料を除く場合 4,000億円 6.全ての飲食料品から酒、外食、菓子類、飲料、その他の加工食品を除く場合(生鮮食料品に限定する場合) 1,800億円 7....

-

2014.06.01 税務ニュース

領収書に貼る収入印紙の見直しと消費税の関係

印紙税法の改正により、平成26年4月1日以後に作成される文書から、「金銭または有価証券の受取書」の印紙税の非課税範囲が拡大され、非課税となる金額が5万円未満となりました。この改正は、平成25年度税制改正で行われたこともあり、例えば飲食店等で支払金額が3万円以上の場合、5万円未満であっても収入印紙が貼られるケースも散見されるようですが、現在、収入印紙が必要となる金額は5万円以上からとなります。 ところで、消費税率が8%に引上げられたこともあり、支払金額等に消費税を含めて判断するのか、それとも含めないのか気になるところですが、消費税額等が区分記載されているのであれば、消費税額等は記載金額に含めないものとされます。 この場合の消費税額等が区分記載されている場合とは、その取引に当たって課される消費税額等が具体的に記載されていることをいいます。 (例)(1)領収金額10万8千円 税抜金額10万円 消費税額等8千円 (2)領収金額10万8千円 うち消費税額等8千円 なお、印紙税の納付の必要がない文書に誤って収入印紙を貼ってしまった場合でも、所轄税務署長に過誤納となった文書の原本を提示すれ...

-

2014.05.01 税務ニュース

飲食費の50%損金算入制度の書類の記載要件

法人の交際費については、原則、損金不算入とされていますが、平成26年度の税制改正により、取引先等との飲食にかかる費用については、支出した金額の50%の損金算入が可能になりました。この改正により、これまで一切の交際費が損金不算入とされてきた資本金または出資金の額が1億円を超える企業も、社内接待費を除く取引先との飲食費の50%を損金に計上でき、中小法人の場合、この飲食費の50%損金算入と、800万円以下の定額控除のどちらか有利な方を選択適用できます。 <適用時期> 平成26年4月1日以後に開始する事業年度から <50%損金算入の適用を受けるために必要な書類の記載要件> (1) 飲食等のあった年月日 (2) 飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係 (3) 飲食費の額ならびにその飲食店、料理店等の名称、およびその所在地 (4) その他飲食費であることを明らかにするために必要な事項 50%損金算入では、5,000円基準で用いている書類を保存することで制度の適用が可能と考えられますが、50%損金算入できる制度には、5,000円基準に該当す...

-

2014.04.01 税務ニュース

消費税率の引上げと住宅ローン減税

平成26年4月から消費税率が8%へ引き上げられましたが、住宅は取引価額が高額であることから、住宅ローン減税を拡充して負担軽減措置が図られています。住宅ローン減税は、居住者が返済期間10年以上の住宅購入資金を金融機関等から借入れて、住宅を新築・取得等した場合、その住宅ローン等の年末残高の合計額等を基に計算した金額を、居住した年分以後の所得税から控除する仕組みになっています。 拡充措置は、平成26年4月1日から平成29年12月31日までの間、住宅取得等の用に供した費用の額に含まれる消費税等の税率が8%または10%の場合には、住宅ローン減税の控除額を引き上げるというものです。 例えば、一般住宅に平成26年4月~平成29年12月に居住した場合、控除率および控除期間についてはこれまでと変わりないものの、借入限度額が2,000万円から4,000万円に引き上げられたことにより、各年の控除限度額は20万円から40万円となり、最大で400万円の税額控除を受けることができます。 認定住宅(長期優良住宅、低炭素住宅)についても、各年の控除限度額は50万円で最大控除額が500万円に、東日本大震災の被災...

-

2014.03.01 税務ニュース

産業競争力強化法の施行と中小企業投資促進税制の上乗せ措置

平成26年1月20日に産業競争力強化法が施行されました。 平成26年度税制改正では、中小企業投資促進税制の上乗せ措置が予定されており、産業競争力強化法の施行日以後に購入等をした機械装置等が制度の対象とされています。 中小企業投資促進税制は、青色申告書を提出する個人事業主、資本金または出資金の額が1億円以下の法人が、新品の機械および装置などを取得または製作して、国内にある製造業、建設業などの指定事業の用に供した場合には、その事業の用に供した日を含む事業年度において、特別償却または税額控除が認められる制度です。 現行のこの制度において認められる特別償却は、青色申告書を提出する個人事業主、資本金または出資金の額が1億円以下の法人に適用があり、普通償却限度額に、取得等した機械等の取得価額の30%相当額を加えた金額が、償却限度額とされます。 また、現行の税額控除は、青色申告書を提出する個人事業主、資本金若しくは出資金の額が3千万円以下の法人に適用があり、取得等した機械等の取得価額の7%相当額を税額控除できますが、その事業年度の法人税額の20%相当額が限度とされ、控除しきれなかった金額は、...

トップ

トップ